こんにちは!こきゅまです。

今日は、独立系信用保証会社の最大手「全国保証」について、業績や財務状況などを考察し、高配当株として「全国保証は買い」なのか、考えてみました。

※当サイトは、当該企業について、管理者個人が考察したものであり、当該株式の売買を推奨するものではありません。売買に際しては、あくまでも自己責任・自己判断でお願いします。

※2023年4月10日時点での内容です。

全国保証ってどんな会社?

独立系の信用保証会社の最大手。主力となる住宅ローンの信用保証のほか、教育ローン・カードローンの商品も取り扱う。

信用保証会社とは?

- 金融機関から住宅ローン等で融資を受ける際に、融資を受けた人が返済不能になった場合に備えて、保証人となることを請け負う会社のこと。

- ほとんどの金融機関で、信用保証会社と契約することが融資を受ける条件となっている。

- 信用保証会社の保証は有料となり、融資を受ける人が負担する(この保証料が当企業の売上となる)。

- なお、仮に融資を受けた人が返済不能となった場合、保証人である信用保証会社が金融機関に返済するが、融資を受けた人はローンがなくなるわけではなく、今度は信用保証会社に返済する義務が生じる。

保証を行っている金額は15兆円を超え、メガバンクから地方銀行、信用金庫など733の様々な金融機関と提携(2022年3月末時点)、沖縄を除く全国で事業を展開。

当企業の強みは以下のとおり。

全国保証の強み

- 独立系を活かした事業展開

- 全国の様々な金融機関と連携することができ、地域や取引先が集中せず、リスク分散することができる

- 顧客や金融機関のニーズに合わせた自由な商品設計ができる

- 顔の見える保証会社

- 北海道から九州まで全国に13の拠点を展開

- 商品のポイントなどを理解していただくための、勉強会・説明会を実施

- 独自のノウハウと豊富なデータ

- これまでに培ってきたノウハウやデータをもとに、スピーディーな審査(原則翌営業⽇までに回答)を行っている

- 40年以上にわたる保証業務のなかで蓄積してきた当社独自のデータやノウハウ・外部機関のデータを活用により、精度の高い審査を行っている

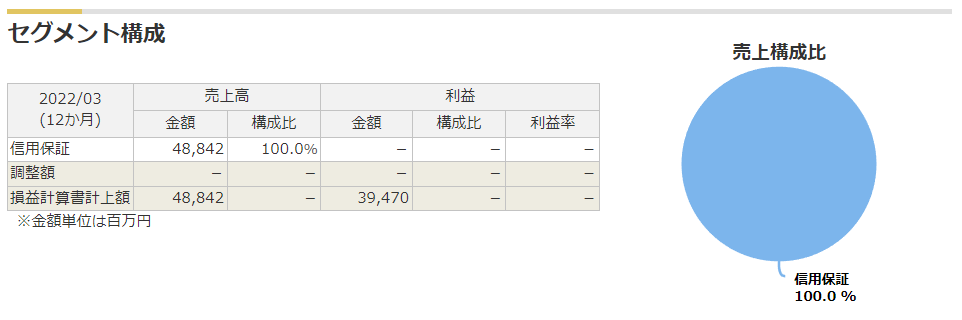

マネックス証券株式会社より セグメント構成

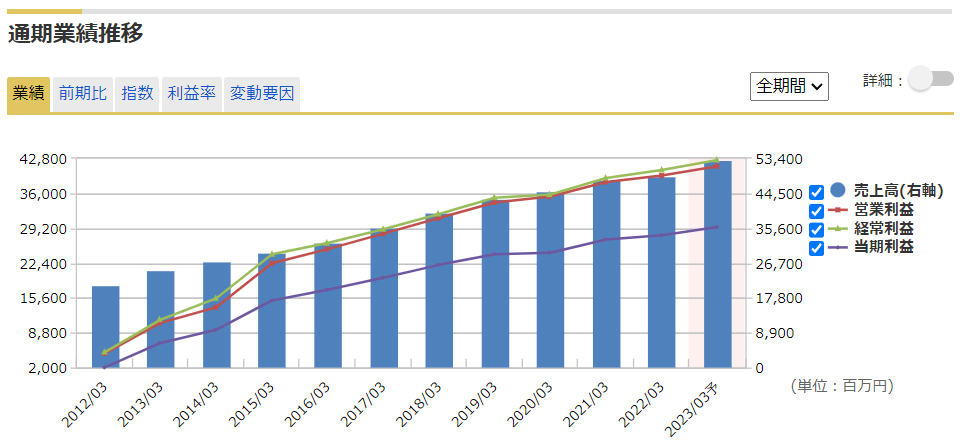

これまでの業績を見てみよう

これまでの業績の推移と、今期の予想をを見ていきましょう。

マネックス証券株式会社より これまでの業績の推移と今期の予想

- 売上高・営業利益ともに、きれいな右肩上がり。特に利益の伸びが著しい。

- 今期(2023/3期)も増収増益で、過去最高の予想。

- 実績の営業利益率は、なんと80.8%

- 赤字はなし。

- EPSは、99.1円/株(2013/3期)⇒405.1円/株(2022/3期)と、10年間で4倍以上の増加。

今期(2023/3期)の第3Qの決算では、進捗率が売上高が58.6%、営業利益57.9%と、通期予想に対して進捗していないように見えますが、当企業は、第4Qが大幅に売上高、営業利益ともに伸びるため、一概に判断できません。

そこで、前期の第3Qと比較してみると、売上高が104.7%、営業利益が102.0%と、そこまで悪い数字ではありませんが、それでも通期予想の達成までは難しそうです。(通期予想は対前期比、売上高108.5%、営業利益104.6%)

決算短信によると、新設住宅着工戸数が前年同期を下回るなど住宅市場の弱い動きを受け、業績が伸び悩んでいるようです。

市場は、これまでのような成長を期待していたため、成長の鈍化が直近の株価低迷の原因かもしれません。

| 2023/3期 第3Q累計 | 通期予想 | 通期予想に 対する進捗率 | 前期 第3Q累計 | 対前期比 | |

|---|---|---|---|---|---|

| 売上高 | 31,060 百万 | 53,000 百万 | 58.6% | 29,678 百万 | 104.7% |

| 営業利益 | 23,902 百万 | 41,300 百万 | 57.9% | 23,425 百万 | 102.0% |

ビジネスは上手なの?(ROE)

ROEとは、株主が出資したお金を元手に、どれだけの利益をあげれたのかを示す指標で、ROEが高いほど、上手に利益を稼いでおり、経営上手だと言われています。

ROE = 当期純利益÷自己資本×100 = 15.9%

目安である10%を大きく超えており、超優良だと言えそうですね。

会社の長期的な安全性は?(自己資本比率)

自己資本比率が高いほど、会社の長期的な安全性が高まると言われています。

自己資本比率 = 自己資本÷総資産×100 = 44.4%

目安となる50%には届きませんが、可もなく不可もなくといったところです。

会社の短期的な安全性は?(流動比率)

会社の支払い能力(流動比率)を見ることで、短期的な安全性を確認します。

流動比率 = 流動資産÷流動負債×100 = 603.7%

2倍以上あり、財務としては問題ありませんが、余力があり過ぎとも言えます。

また、現金や有価証券の合計が有利子負債を上回っており、実質無借金経営といえます。

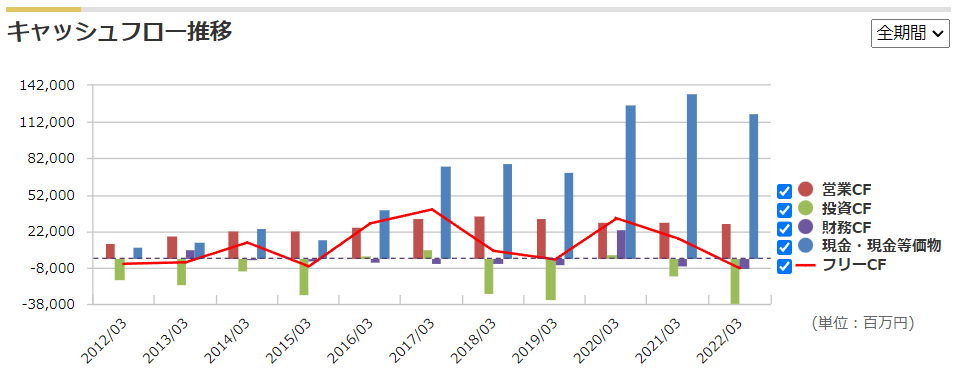

現金はどれくらい増えているの?(キャッシュフロー)

キャッシュフローをみることで、現金がどれだけ入り、どれだけ出ていったかがわかります。

マネックス証券株式会社より これまでのキャッシュフローの推移と今期の予想

- 営業CF(赤色の棒グラフ)は、常にプラスです。

- 投資CF(緑色の棒グラフ)はプラスもありますが、概ねマイナスです。

- 現金も常に一定程度確保しているので、財務は健全だと言えそうです。

投資CFの増減要因は、定期預金への預け入れや投資有価証券の購入等です。ビジネスモデル上、設備投資や土地の購入といった使途はないのでしょう。

また、現金の多さもチェックポイントです。次の「株主還元」の章で触れますが、経営方針として、金融機関から一定の信用を得るために、資本を蓄積していたので、その表れだと思われます。

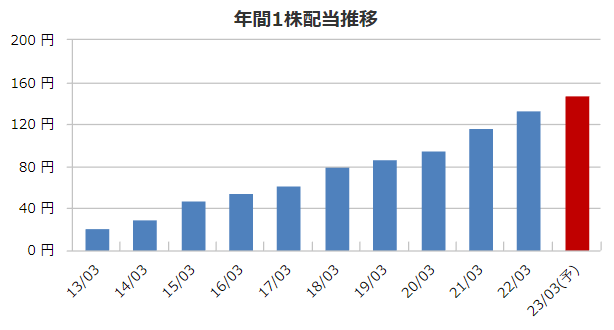

株主還元を見てみよう

会社が株主に対して、どのような還元策を行っているのか、高配当株投資では重要な要素のひとつです。

マネックス証券株式会社より これまでの配当金の推移

- 「10期連続」増配中!今期も増配すれば「11期連続」増配予定!

- 配当は、継続的かつ安定的な配当を行うことを基本方針とする。

- 実績配当性向は、32.8%と余力あり。

- 自社株買いは、2022/3期に実施しているが少額であり、他はほとんどなし。

配当金は、きれいな右肩上がりで推移しており、10年間で6倍以上に伸びています。

また、実績配当性向は徐々に増加してきていますが、まだ30%代と余力があり、実績は極めて良好と言えます。

今後の方針について、中期経営計画を見ると、これまでは金融機関の信用を得るために、資本を蓄積してきましたが、必要な自己資本水準をクリアしたことから、FY2022以降は、成長投資や株主還元等で資本を活用していくことを謳っています。

具体的には、株主還元について、FY2025までに段階的に配当性向を50%まで引き上げるとしており、FY2025で配当を243円を見込んでいます。これは現在の配当からさらに100円程度増える見込みであり、大幅な増額と言えます。

加えて、成長投資の未使用部分は機動的な自社株買いを行うことも明記されています。なお、成長投資とは、他社の株式取得やRMBS(住宅ローン債権担保証券)の購入のようです。

あくまでも計画ではありますが、具体な方策を示していること、また計画値を高く設定しており、評価できると考えます。

同時にこの計画が、本当に達成できるのか、注視・分析していくことが大切です。

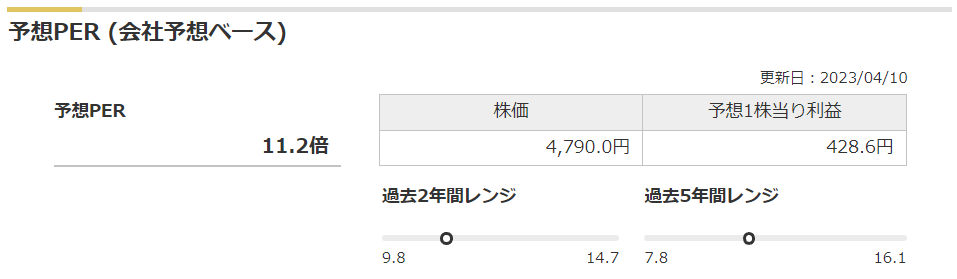

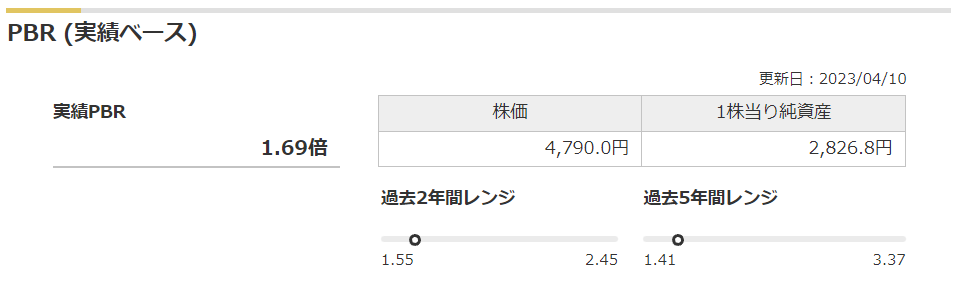

株価は安い?高い?(バリュエーション)

過去の5年間の実績に対して、現在の株価4,790円(2023/4/10終値)が高いのか、低いのかを評価します。

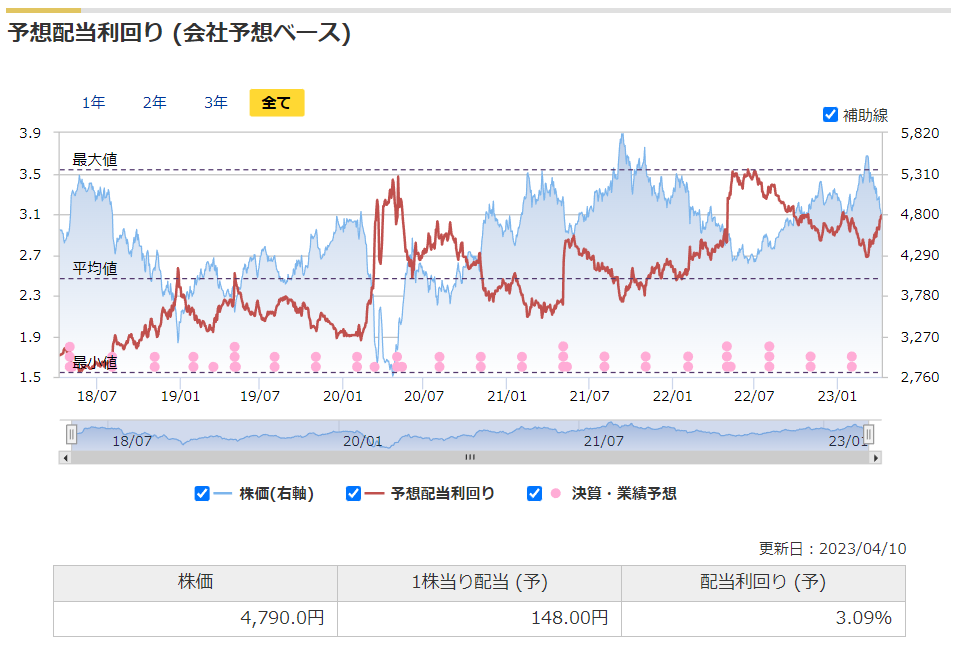

用いる指標は、予想PERと実績PBR、予想配当利回りの3つで、過去5年間レンジとの相対比較です。

それでは、見ていきましょう。

マネックス証券株式会社より

- 予想PERは、11.2倍と平均よりやや低い。(平均が12.1倍)

- 実績PBRは、1.69倍と低水準。(平均が2.17倍)

- 予想配当利回りは、3.09%と高水準。(平均が2.47%)

3指標ともに、割安感が出ています。しかしながら、どれも最も割安とまでは言えません。

結論としては、買ってもよい価格に近いが、積極的に買うような価格ではないと判断します。

今後も成長が期待されるなかで、配当利回り3%は魅力的と言えますが、欲を言えば、コロナショック時に記録した3.5%近くになったら、買場と言えるかもしれません。

結論(まとめ)

結論を述べると、買いを検討してもよいと考えます。

理由は次の通りです。

評価される点

- きれいな右肩上がりの業績。2023/3期も過去最高の予想。EPSも過去10年間で、4倍以上に増加。

- 配当金もきれいな右肩上がり。過去10年間で、4倍以上に増加。

- バリュエーションは低く、最安値とは言えないが、割安感は出ている。

- ROEは15%以上、営業利益率は驚異の80%越えと、良質なビジネスモデル。

- 実質無借金経営・キャッシュリッチと言った、健全な財務体質。

一方で、懸念材料もあります。

気になる点

- 景気悪化による住宅市場の低迷や金利上昇によるデフォルトの増加等による業績悪化。

- 安定した配当を担保する配当方針(無減配や連続増配等)がないための、減配リスク。

業績や配当、経営手腕は極めて良好であり、非の打ちどころがありません。ですが、これらの結果は、事業環境の良さに起因するものとも考えられます。

日本は長らく低金利が続いており、ローンを組みやすく、かつ返しやすい環境でした。信用保証会社としては、極めてリスクが低く、収益を上げやすかったと思われます。

しかしながら、ウクライナ情勢等による物価高が襲い、日本でもいよいよ金利が上がるのでは、と言われています。

金利上昇が必ずしも業績にマイナスに働くわけではありませんが、やはり注意が必要でしょう。

このリスクを踏まえても、長期的には投資冥利があるのでは、というのが私の見解です。

投資は、リターンを得るためには、どこかでリスクを負う必要があるのです。

みなさんの投資判断の参考になれば幸いです。

その他の考察(参考)

個人的な見解も含まれますが、その他の所見等を記します。

- 中期経営計画が達成できるか。

- 金融環境、住宅市場、マーケットシェア、成長投資に注視。

高配当株投資には、1株から買えて、しかも買付手数料無料のマネックス証券のワン株がおすすめです。

なぜマネックス証券を選んだのか、記事にしているので、参考にしてみてください。

コメント