こんにちは!こきゅまです。

今日は、日本最古の不動産会社である「東京建物」について、業績や財務状況などを分析・考察し、

高配当株として「東京建物」は優良なのか、評価しました。

※当サイトは、当該企業について、管理者個人が評価したものであり、当該株式の売買を推奨するものではありません。当該株式の売買等で損失等が発生したとしても、当サイトは一切の責任を負いかねます。売買に際しては、自己責任・自己判断でお願いします。

※2023年12月16日時点での内容です。

【結論】評価結果

最初に結論です。総合評価は「A」ランクとなりました。

| 項 目 | 評 価 |

|---|---|

| 業 績 | A |

| 財務状況 | C |

| 配 当 | A |

| 将 来 性 | A |

| 総合評価 | A |

評価される点

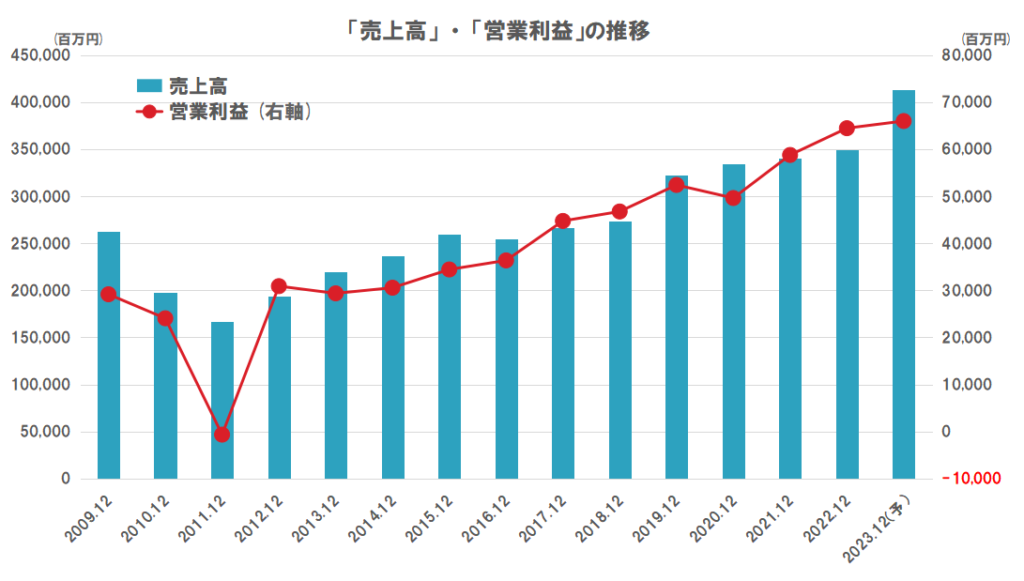

- 売上高・営業利益は、2011/12期から概ね右肩上がりで推移し、2022/12期は過去最高を達成。

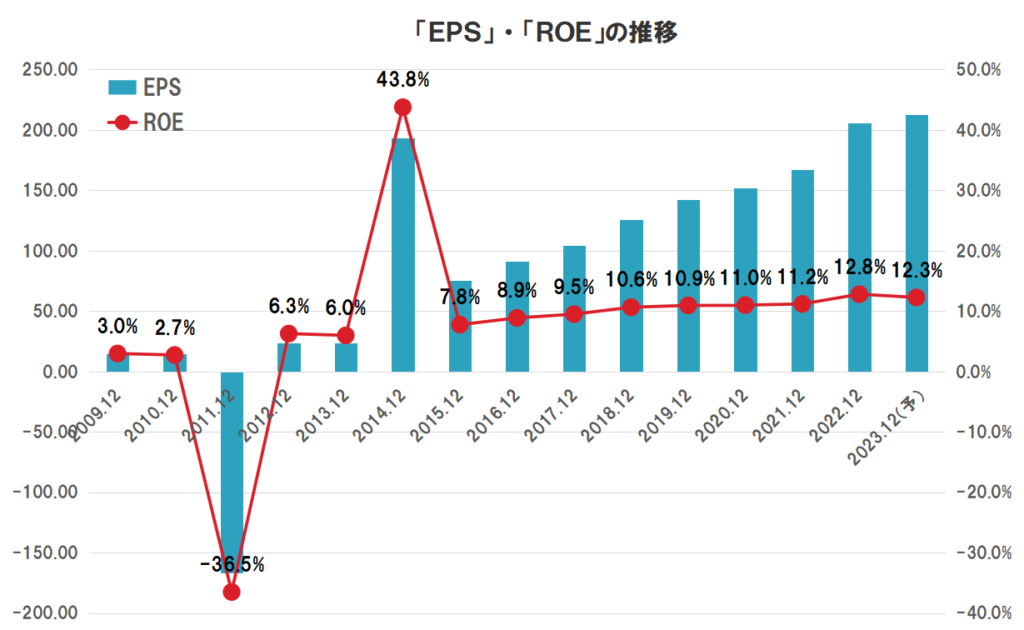

- EPSは、10年間で約9倍に成長。

- ROEも緩やかに上昇しながら、直近では12.8%と、同業他社と比べても優良なレベル。

- 短期的な安全性を見る流動比率は、277.0%(直近)で超優良。

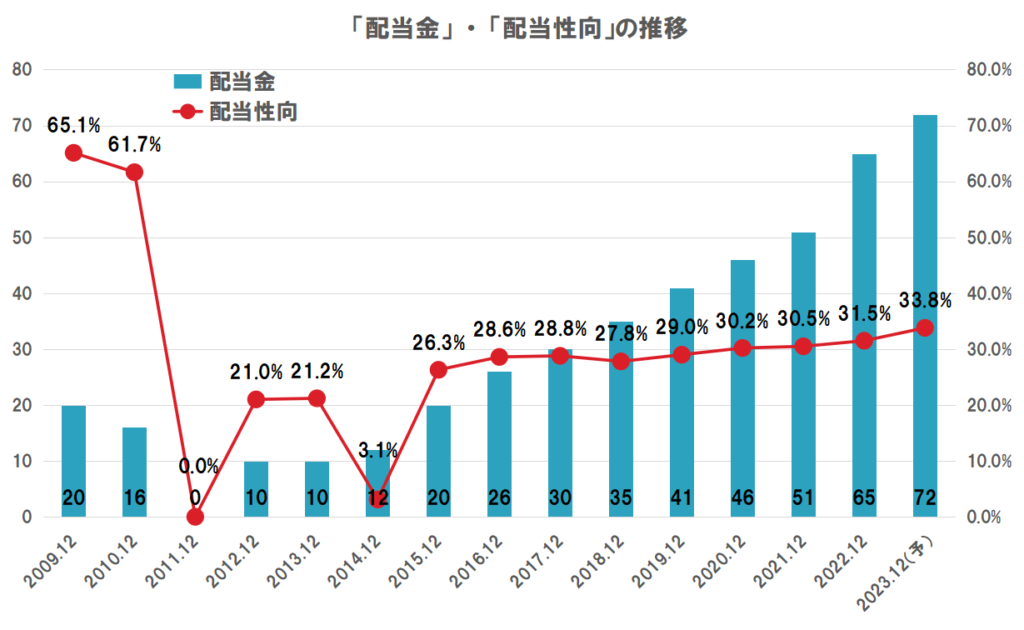

- 配当金は、9期連続増配中で、10円(2012/12期)から65円(2022/12期)と10年間で6倍以上に成長。

- 配当性向は緩やかに上昇しているが、直近でも31.5%と余力はまだ十分にある。

- 国内で、最も歴史のある不動産会社としての経験、ノウハウへの期待。

- 持続的なインフレ環境下での、不動産価格上昇への期待。

懸念する点

- 人口減少に伴う国内不動産の需要縮小への懸念。

- 金利上昇に起因する不動産価格の下落圧力と、それに伴う業績悪化懸念。

- 業績悪化からの大幅な減配への懸念。

【概要】東京建物ってどんな会社?

1896年に安田財閥の創始者である安田善次郎が設立した、日本最古の不動産会社。

業界6位のディベロッパーで、東京を中心に全国の主要都市で、不動産の開発を行う。

主な事業は以下のとおり。

- オフィスビル・商業施設等の開発、賃貸及び管理

- マンション・戸建住宅の開発、販売、賃貸及び管理

- 不動産の売買、仲介及びコンサルティング、駐車場の開発・運営

- リゾート事業、物流施設開発事業、資産運用事業、海外事業、不動産鑑定業

また、創業間もない1903年に海外進出(中国、当時の清国)を果たしており、現在は中国や東南アジアで事業を拡大しています。

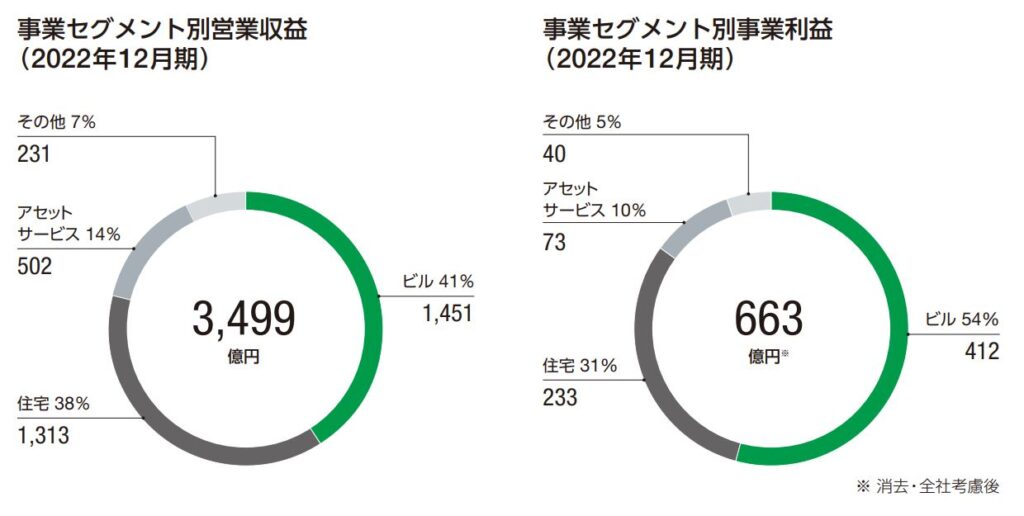

東京建物株式会社より

【業績】これまでの業績を見てみよう

業績については、「A」ランクと評価します。

- 売上高・営業利益は、2011/12期から概ね右肩上がりで推移し、2022/12期は過去最高を達成。

- 新型コロナの影響をほとんど受けず、順調に業績は成長。

- EPSは、10年間で約9倍に成長。

- ROEも緩やかに上昇しながら、直近では12.8%と、同業他社と比べても優良なレベル。

- 赤字は、過去10年間ではなし(2011/12期にあり)。

ROEとは?

- 株主が出資したお金を元手に、どれだけの利益をあげれたのかを示す指標。

- ROE=(当期純利益)÷(自己資本)×100 で求められる。(当サイトでは、自己資本ではなく、株主資本を使用)

- ROEが高いほど、株主の資本を上手に使って利益を稼いでおり、ビジネスの質が良いと言える。

- 一般的に10%を超えると優良企業と言われる。なお、日本国内の上場企業の中央値は7.5%である。

2011/12期に赤字となりましたが、それ以降はきれいな成長曲線を描いています。

コロナの影響もほとんど受けていないこと、また利益の方が上昇率が高いことも高評価です。

今期も売上高・利益ともには過去最高を予想しており、極めて順調な業績と言えるでしょう。

ただし、今後は、金利上昇など金融環境が大きく変わろうとしており、向かい風になる可能性もあるため、注意が必要ですね。

■直近の決算(2023/12期の第3Q)について

直近の決算は、減収減益でした。

- 売上高は△11.1%の減収

- 営業利益は△21.7%の減益

- 当期純利益は△26.2%の減益

収益の柱が多様にあり状況は様々ですが、私が注目したのは営業利益の以下の点です。

- ビル事業の26.6%の減益(投資家向け物件売却の売上・粗利益が減少したことなど)

- 住宅事業の17.2%の減益(投資家向け物件売却による売上・粗利益が減少したことなど)

- アセットサービス事業の33.3%の増益(アセットソリューションにおける投資家向け物件売却の売上、および駐車場事業の収益が増加したことなど)

■今期(2023/12期)の通期予想について

通期予想について、売上高は下方修正、利益は上方修正されました。

- 売上高は、ビル賃貸等の増加を見込むものの、投資家向け物件売却の対象物件見直し等により、減少

- 利益は、ビル事業における投資家向け物件売却益の減少等を見込むものの、分譲マンションやアセットサービス事業における物件売却の粗利益の増加等を見込み、増加

第3Qまでの進捗は芳しくなく、第4Qで挽回できるのかが注目点ですね。

| 売上高(百万) | 営業利益(百万) | 当期純利益(百万) | |

|---|---|---|---|

| FY2022 3Q実績 (増減率) | 268,455 (20.3%) | 55,050 (32.2%) | 39,391 (25.3%) |

| FY2023 3Q実績 (増減率) (進捗率) | 238,199 (△11.3%) (63.5%) | 43,078 (△21.7%) (63.8%) | 29,085 (△26.2%) (64.6%) |

| FY2022 通期実績 (増減率) | 349,940 (2.8%) | 64,478 (9.7%) | 43,062 (23.2%) |

| FY2023 通期予想 (増減率) | 375,000 (7.2%) | 67,500 (4.7%) | 45,000 (4.5%) |

【財務状況】財務状況を確認しよう

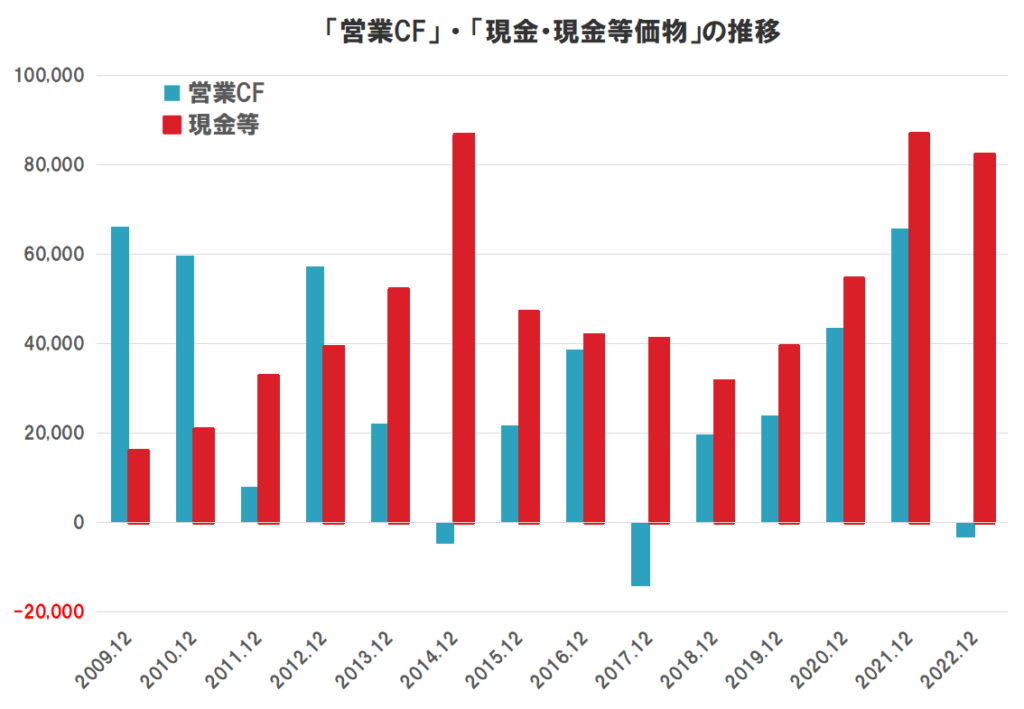

財務状況については、「C」ランクと評価します。

- 長期的な安全性を見る株主資本比率は、19.5%(直近3カ年平均)と低水準で、同業他社と比較してもやや低いレベル。

- 短期的な安全性を見る流動比率は、277.0%(直近)で超優良。

- 営業CFは、概ねプラスだが、マイナスの年もあり波がある。

- 現金等も、増減はあるが、常に一定額を確保。

株主資本比率とは?

- 総資産における株主資本の割合で、企業の長期的な安全性を表す指標。

- 株主資本比率=(株主資本)÷(総資産)×100 で求められる。

- 株主資本比率が高いほど、総資産に占める負債等の割合が少ないことを意味し、財務が健全な状態と言える。

- 一般的に30~40%程度あると、倒産リスクは低いと言われる。なお、日本国内の上場企業の中央値は52.2%である。

流動比率とは?

- 流動資産と流動負債の割合で、企業の短期的な安全性を表す指標。

- 流動比率=(流動資産)÷(流動負債)×100 で求められる。

- 流動比率が高いほど、企業の短期的な支払い能力が高いことを意味し、財務が健全な状態と言える。

- 流動負債(借金)を全て返せるように、一般的には最低100%以上はほしいと言われる。なお、日本国内の上場企業の中央値は207.4%である。

【株主還元】株主への貢献を見てみよう

株主還元については、「A」ランクと評価します。

- 配当金は、2011/12期に無配となるも、それ以降は減配はなく、9期連続増配中。

- 配当額は、10円(2012/12期)⇒65円(2022/12期)と10年間で6倍以上に成長。

- 今期(2023/12期)も、65円⇒72円と+7円の増配予想。

- 株主還元方針は、配当性向30%以上を基本とする。

- 配当性向は緩やかに上昇しているが、直近でも31.5%と余力はまだ十分にある。

- 大規模な自社株買いは、10年間で2回実施。

2011/12期は赤字に転落しており、無配となりましたが、それ以降は減配はなく、現在9期連続増配中です。

配当性向も21%から緩やかに上昇してきており、直近は30%を超えています。これは中期経営計画に記載された「30%以上を基本」に従っているものだと思われますが、株主還元への意識の変化が見られ、株主としては嬉しいことですね。

業績は好調であり、これが続くならば、まだまだ増配が期待できる企業と言えるため、高配当株投資として望ましい投資先と言えそうです。

注意したいのは、不動産業は景気の影響を受けやすいことです。配当は業績と連動しているため、長期保有している中では、減配も覚悟しておいた方が良いかもしれません。

【将来性】これからの会社の成長性と業界の見通し

将来性については、「A」ランクと評価します。

- 国内で、最も歴史のある不動産会社としての経験、ノウハウへの期待。

- 高成長を続けてきたこれまでの業績に基づく、継続した事業成長への期待。

- 持続的なインフレ環境下での、不動産価格上昇への期待。

- 円安による国内不動産の割安感や金融緩和環境による、外国資本の流入期待。

- 人口減少に伴う国内不動産の需要縮小への懸念。

- 金利上昇に起因する不動産価格の下落圧力と、それに伴う業績悪化懸念。

- 原材料価格の高止まりによる利益の圧迫懸念。

- 円高による国内不動産の割高感や金融緩和環境の変化による、外国資本の流出懸念。

- 大企業、不動産事業の特性による、環境変化に対する機動力の低さへの懸念

【参考】株価は安い?高い?(バリュエーション)

過去の5年間の実績に対して、現在の株価1,970.5円(2023/11/24終値)が高いのか、低いのかを評価します。

用いる指標は、下記の3つで、過去5年間レンジとの相対比較です。

・予想PER

・実績PBR

・予想配当利回り

それでは、見ていきましょう。

- 予想PERは、9.7倍と平均値。(平均が9.7倍)

- 実績PBRは、0.91倍と平均よりやや割高な水準。(平均が0.84倍)

- 予想配当利回りは、3.48%と平均よりやや高い水準。(平均が3.22%)

マネックス証券株式会社より

3指標でバラバラな評価となりましたが、概ね平均的な水準となりました。

- 直近では、株価は上昇(年始から31.8%の上昇)しましたが、利益も過去最高益を予想しており、ちょうど平均値となっています。

- 予想配当利回も上記と同じ状況で、平均よりも魅力的な利回りとなっています。

不動産業界は、今年に入って大きく株価が上昇しました。

特に当企業は、最大手企業である三井不動産や三菱地所と比べて、業績の成長率が高く、今後の成長についても市場からの期待は高いと思われ、株価の上昇率も高くなっています。

しかしながら、3指標ともに最大手2社に比べて割安な水準です。今後も成長が続くと考えるなら、株価の上昇余地は大きいかもしれません。

ただし、高配当株投資の買場かと言われると、過去5年間の中では、割安とは言えません。結果論になりますが、今年の1~2月ころが最も魅力的なタイミングであり、もう少し株価が下がるのを待ちたいところです。

【参考】補足やその他の考察

国内で最も歴史のある不動産会社として、これまであらゆる逆風に負けずに成長を続けてきました。しかしながら、業界トップの三井不動産やNo.2の三菱地所とは、業績に大きな差があります。

株価も、この業績の差を反映しているのか、トップ2社と比べて、割安となっています。

市場からの評価が低いリスクはありますが、業績が悪いわけではないですし、配当利回りは高く、高配当株投資としては、魅力がありますね。

三井不動産と三菱地所も評価しているので、参考にしてみてください。

大企業の安定性を求めるか、事業規模は小さくなるが成長性を評価するか、投資は、リターンを得るためには、どこかでリスクを負う必要があります。

高配当株投資には、1株から買えて、しかも買付手数料無料のマネックス証券のワン株がおすすめです。

なぜマネックス証券を選んだのか、記事にしているので、参考にしてみてください。

コメント