こんにちは!こきゅまです。

今日は、世界を代表する海運会社「日本郵船」について、業績や財務状況などを分析・考察し、

高配当株として「日本郵船」は優良銘柄なのか、評価しました。

※当サイトは、当該企業について、管理者個人が評価したものであり、当該株式の売買を推奨するものではありません。当該株式の売買等で損失等が発生したとしても、当サイトは一切の責任を負いかねます。売買に際しては、自己責任・自己判断でお願いします。

※2024年6月19日時点での内容です。

【結論】評価結果

最初に結論です。総合評価は「C」ランクとなりました。

| 項 目 | 評 価 |

|---|---|

| 業 績 | B |

| 財務状況 | C |

| 配 当 | E |

| 将 来 性 | B |

| 総合評価 | C |

評価される点

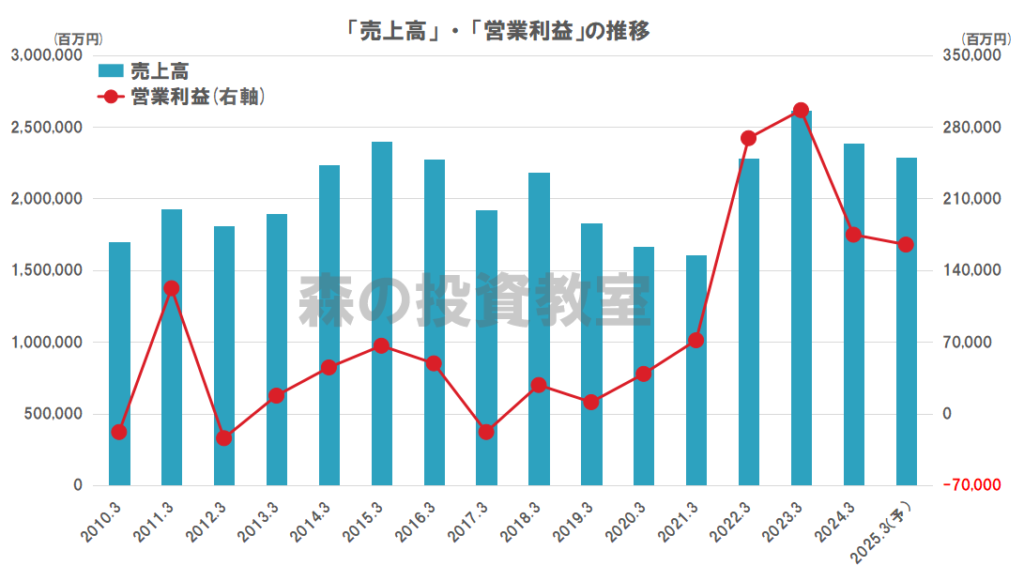

- 売上高と営業利益は、上昇傾向で2023.3期に過去最高を達成

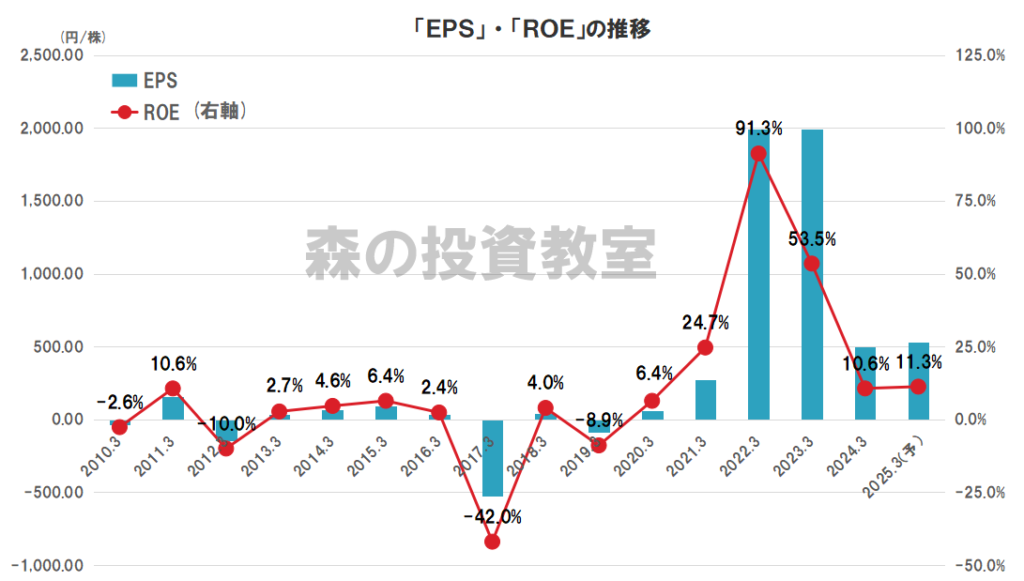

- EPSとROEも、2022.3期から急上昇。直近は下落するも、過去と比較すると高水準

- 株主資本比率は、53.0%(直近3カ年平均)で優良

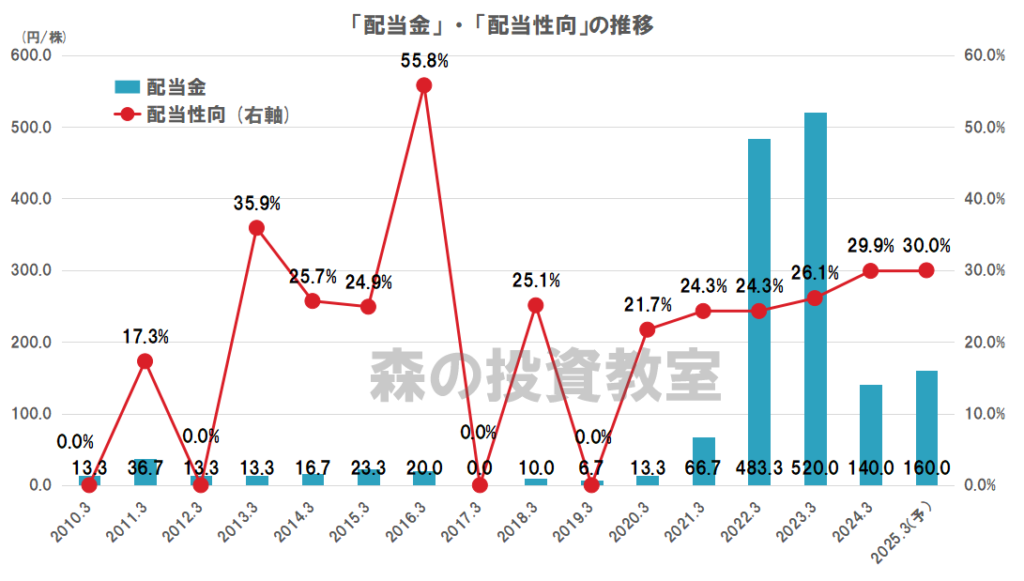

- 配当額は、10年間で8倍以上に成長

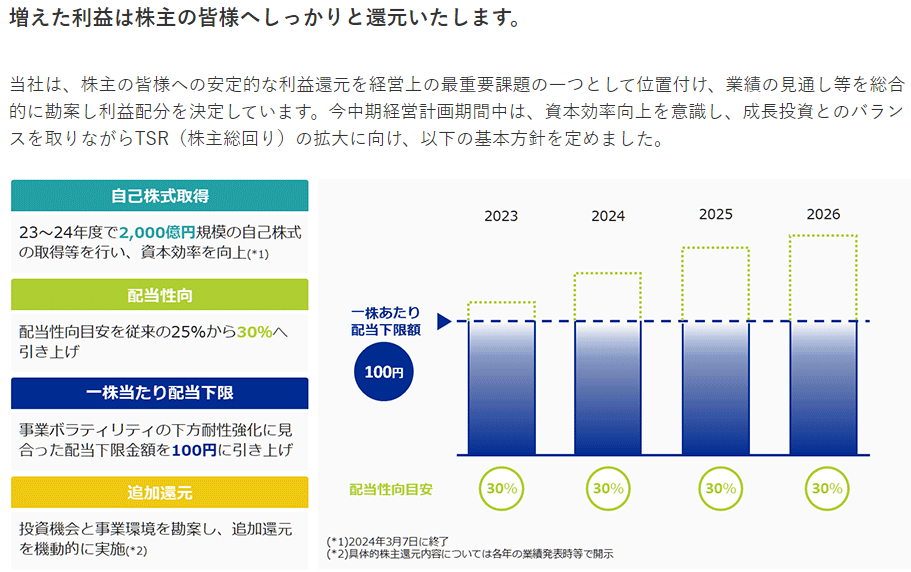

- 配当方針は、配当性向30%を目安とし、配当下限を100円に設定(中期経営計画2023-2026)

- 明治時代から培われた長年の経験と経営戦略による事業拡大への期待

- 世界経済のますますの成長とグローバル化による、国際貿易の拡大への期待

懸念する点

- 業績は、好不調の波が激しく、過去10年間で赤字あり

- 配当金は、業績に連動して実施しており、増減配の波が激しい

- ライバル会社との価格競争やシェア低下への懸念

- 世界経済の低迷による輸送需要の減少への懸念

【概要】日本郵船ってどんな会社?

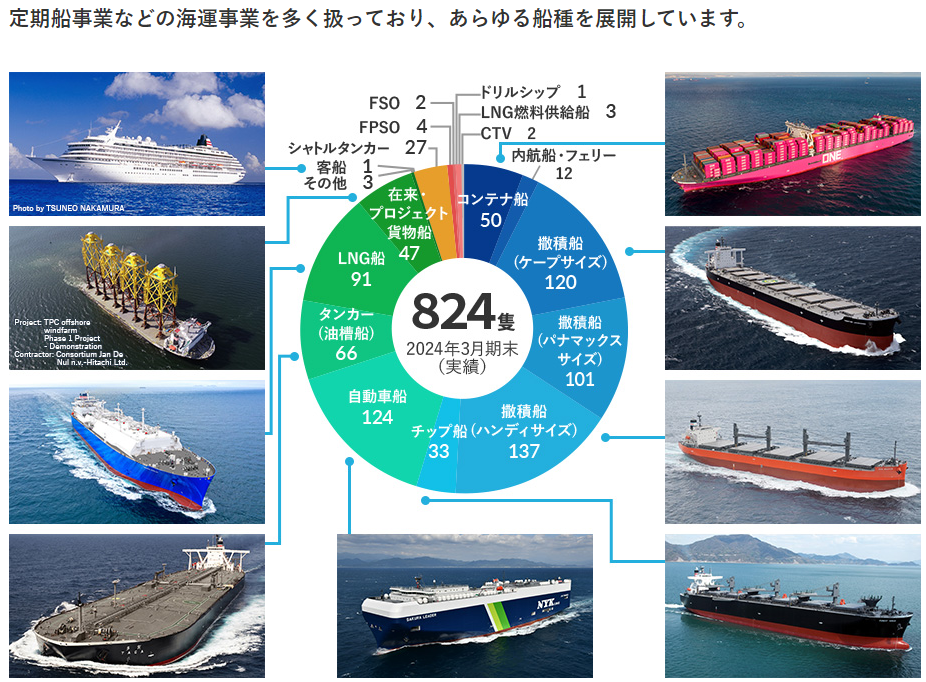

国内トップ、世界で2位の海運会社で、定期船などの海上運送だけでなく、航空運送や保管・流通・陸上運送なども行う総合物流企業。

三菱グループの中核企業であり、三菱財閥の祖業・源流企業でもある。

1885年に郵便汽船三菱会社と共同運輸会社の合併により現在の日本郵船が誕生し、140年近くの歴史を有する。

日本郵船株式会社より

【業績】これまでの業績を見てみよう

業績については、「B」ランクと評価します。

- 売上高と営業利益は、大きな波があるが、上昇傾向で2023.3期に過去最高を達成。

- EPSとROEも波があるが、2022.3期から急上昇。直近は下落するも、過去と比較すると高水準。

- 直近のROEは、11%程度と優良。

- 過去10年間では、2017.3期に営業赤字あり。

ROEとは?

- 株主が出資したお金を元手に、どれだけの利益をあげれたのかを示す指標。

- ROE=(当期純利益)÷(自己資本)×100 で求められる。(当サイトでは、自己資本ではなく、株主資本を使用)

- ROEが高いほど、株主の資本を上手に使って利益を稼いでおり、ビジネスの質が良いと言える。

- 一般的に10%を超えると優良企業と言われる。なお、日本国内の上場企業の中央値は7.5%程度である。

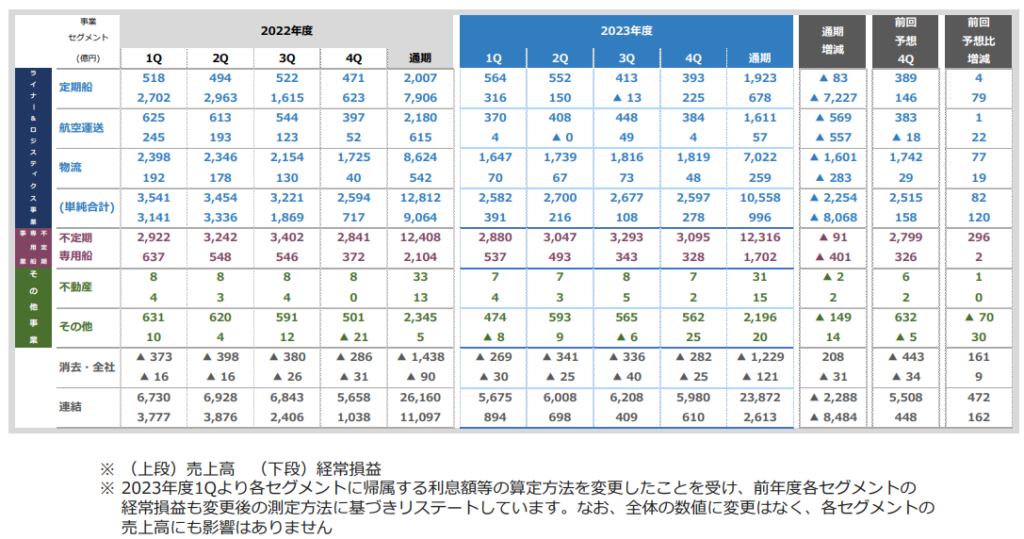

■前期(2024.3期)の進捗について

2024.5.8に、2024.3期の本決算が開示され、減収減益となりました。

- 売上高 :8.7%の減(前期比)、進捗率102.0%

- 営業利益 :41.1%の減(前期比)、進捗率99.8%

- 当期純利益:77.4%の減(前期比)、進捗率114.3%

減収減益となりましたが、前期の好業績が特異であったことが原因です。

進捗も計画通りで、大きな問題ではないと判断します。

■今期(2025.3期)の業績予想について

今期(2025.3期)は、減収減益の予想(当期純利益のみ増益)です。

これは、前期(2024.3期)がまだ運賃高騰の影響が残り、利益を出せていたが、今期はその影響がなくなるためのようです。

高配当株投資としては、業績の成長がほしいですね。

- 売上高 :4.1%の減(前期比)

- 営業利益 :5.5%の減(前期比)

- 当期純利益:7.2%の増(前期比)

【財務状況】財務状況を確認しよう

財務状況については、「C」ランクと評価します。

- 株主資本比率は、53.0%(直近3カ年平均)で優良。

- 流動比率は、94.5%(直近)でやや不安が残る値。

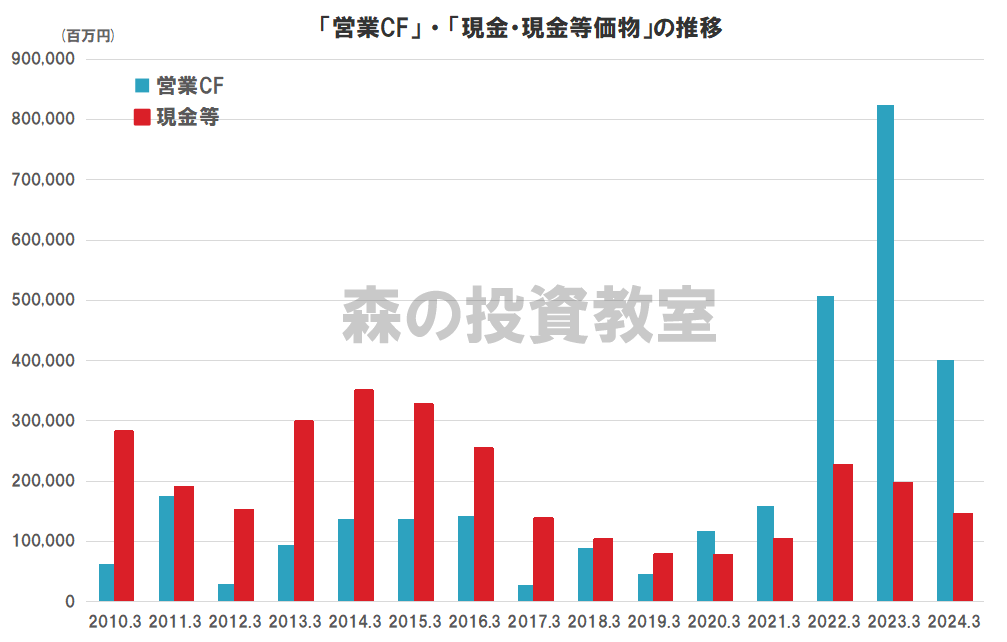

- 営業CFは、常にプラスだが、波が大きい。

- 現金等は、一定額を確保しているが、財務規模に対して少し心許ない。

株主資本比率とは?

- 総資産における株主資本の割合で、企業の長期的な安全性を表す指標。

- 株主資本比率=(株主資本)÷(総資産)×100 で求められる。

- 株主資本比率が高いほど、総資産に占める負債等の割合が少ないことを意味し、財務が健全な状態と言える。

- 一般的に30~40%程度あると、倒産リスクは低いと言われる。なお、日本国内の上場企業の中央値は52.2%である。

流動比率とは?

- 流動資産と流動負債の割合で、企業の短期的な安全性を表す指標。

- 流動比率=(流動資産)÷(流動負債)×100 で求められる。

- 流動比率が高いほど、企業の短期的な支払い能力が高いことを意味し、財務が健全な状態と言える。

- 流動負債(借金)を全て返せるように、一般的には最低100%以上はほしいと言われる。なお、日本国内の上場企業の中央値は207.4%である。

【株主還元】株主への貢献を見てみよう

株主還元については、「E」ランクと評価します。

- 配当金は、業績に連動して実施しており、増減配の波が激しい。

- 配当額は、16.7円(2014.3期)⇒140円(2024.3期)と10年間で8倍以上に成長。

- 配当方針は、配当性向30%を目安とし、配当下限を100円に設定(中期経営計画2023-2026)

- 配当性向は、29.9%(直近)で、余力あり。

- 株主優待あり(飛鳥クルーズ10%割引券)

配当金は業績連動型です。

海運業は、景気などの外部環境に大きな影響を受けるため、配当も安定せず、特に営業赤字の際には無配当になっていることには注意が必要です。

安定した配当を求める方には、不向きと言えるかもしれません。

一方で、2022.3期や2023.3期のように大きな利益を出した時は、配当額が大きく、投資妙味が生まれます。

景気サイクルをある程度読んだり、業績が悪い時に仕込み、景気が循環するまで保有するなど、売買戦略が必要かもしれませんね。

【将来性】これからの会社の成長性と業界の見通し

将来性については、「B」ランクと評価します。

- 明治時代から培われた長年の経験と経営戦略による事業拡大への期待。

- 世界経済のますますの成長とグローバル化による、国際貿易の拡大への期待。

- 国際的な輸送ニーズに対応する世界的な貿易ネットワークによる効率的で信頼性の高い輸送サービスへの期待。

- ライバル会社との価格競争やシェア低下への懸念。

- 国内の人口減少による輸出入減少への懸念。

- 世界経済の低迷による輸送需要の減少への懸念。

【参考】株価は安い?高い?(バリュエーション)

過去の5年間の実績に対して、現在の株価4,792円(2024.6.18終値)が高いのか、低いのかを評価します。

用いる指標は、下記の3つで、過去5年間レンジとの相対比較です。

・予想PER

・実績PBR

・予想配当利回り

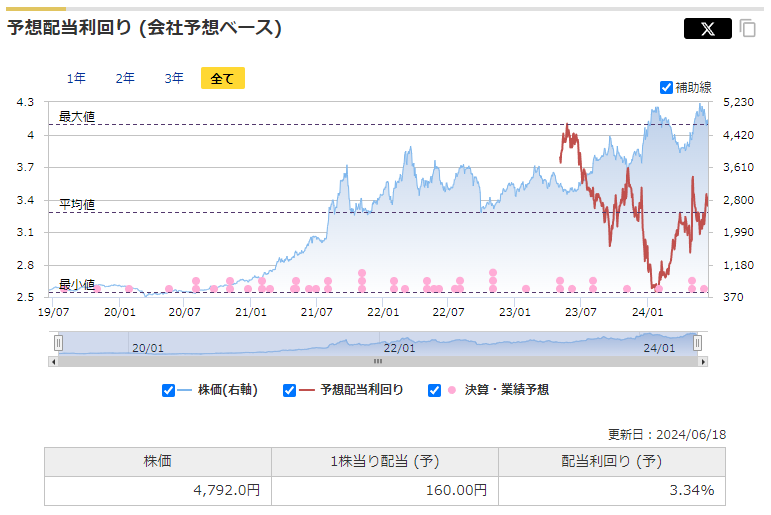

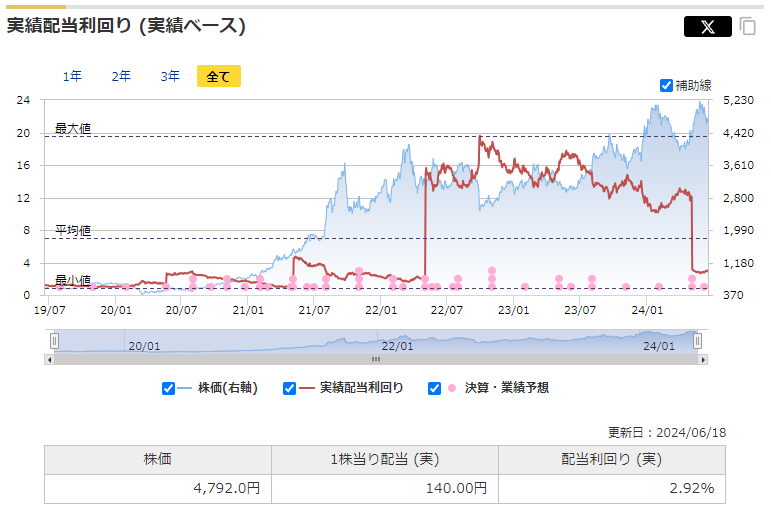

※株式分割の関係で、予想配当利回りは一部の推移しか見れないため、参考までに実績配当利回りも掲載します

それでは、見ていきましょう。

- 予想PERは、9.0倍と平均よりやや高いレベル。(平均が7.4倍)

- 実績PBRは、0.83倍と平均的なレベル。(平均が0.90倍)

- 予想配当利回りは、3.34%と平均的なレベル。(平均が3.29%)

マネックス証券株式会社より

バリュエーションとしては、平均前後の結果となりました。

- 株価はコロナ禍で大きく上昇し、その後も上がり続けていますが、利益も出ているため、予想PERと実績PBRは、直近で平均レベルとなっています。

- 予想配当利回りは、配当が極めて高額となった2022.3期と2023.3期は、超高利回りとなりましたが、それ以外では、落ち着いた状況となっています。

コロナ禍で利益も配当も大きく動いているので、過去5年間の相対比較では、判断が難しいところです。

個人的な感想ですが、コロナ禍で超高配当となり、株価も急上昇していたことを見ているので、業績が落ちても株価が落ちていない直近の株価の割高感は否めず、なかなか買いづらいバリュエーションと感じています。

景気敏感株であればもう少し高利回りを狙いたいですね。

【参考】補足やその他の考察

当企業は、世界を代表する海運会社であり、三菱財閥と同じ起源を持つ国内有数の大企業です。

しかしながら、業績や配当は安定しているとは言い難く、安定した配当がほしい投資家にとっては、馴染まないかもしれません。

私も、買ったら基本的には売らない戦略なので、難易度が高い銘柄という印象を受けました。

一方で、長い歴史が裏付ける実績への評価は高く、また好業績の際のリターンも大きいため、候補から外してしまうのも、もったいなく感じます。

純粋な企業分析だけでなく、景気や社会情勢も踏まえた戦略が必要と思われ、中・上級者向きかもしれませんね。

投資は、リターンを得るためには、どこかでリスクを負う必要があります。

みなさんの参考になれば、幸いです。

高配当株投資には、1株から買えて、しかも買付手数料無料のマネックス証券のワン株がおすすめです。

なぜマネックス証券を選んだのか、記事にしているので、参考にしてみてください。

コメント

コメント一覧 (2件)

こんにちは。

ひとみといいます。

この銘柄と商船三井を保有しています。

言われている通り二年前に保有してから高配当ですが、安定はせず高配当株として今後保有するべきか検討中です。

中国韓国との価格競争もありますし。

日本郵船は買い増し銘柄なのでしょうか?

ひとみさん、コメントありがとうございます。

管理者のこきゅまです。

海運業の銘柄は、増減配の波が大きく、不安になりますよね。

あくまでも個人的な意見ですが、安定した配当を求めるなら、やはり不向きかなと感じます。

減配すると心理的にダメージを負うからです。(私はメンタルが一番大事だと考えています)

しかしながら、ポートフォリオ全体のバランスも大事であり、一部でも海運業を持っておくということも、有効な手段だと思います。

今後、他のセクターが振るわない中、海運が好調という場面もあるかもしれません。

いずれにせよ、長期保有目的であれば、この会社なら信頼できるという自分なりの分析や見立てが不可欠ですので、参考になれば幸いです。

2年前に購入ということは、おそらく含み益でしょうか。

すでに配当ももらっていると思うので、素晴らしいです。

なお、私もほしいと思っているのですが、いまだに保有できていません。

(2年前にリスクを負えず、買えませんでした)

現時点での考えですが、長期的な視点で配当利回りが上がるタイミングはあると思っているので、気長に待ちたいと思います。

長文失礼しました。今後ともよろしくお願いします。