こんにちは!こきゅまです。

今日は、国内最大手の住宅総合メーカー「大和ハウス工業」について、業績や財務状況などを考察し、高配当株として「大和ハウス工業は買い」なのか、考えてみました。

※当サイトは、当該企業について、管理者個人が考察したものであり、当該株式の売買を推奨するものではありません。売買に際しては、あくまでも自己責任・自己判断でお願いします。

※2023年1月23日時点での内容です。

大和ハウス工業ってどんな会社?

戸建住宅からマンション、賃貸住宅、物流施設、商業施設など幅広く展開する国内最大手の住宅総合メーカーで、売上高4兆円を超す巨大企業です。土地の調達から、施設の設計・施工、管理・運営、不動産の売却等を一手に担います。

工業化住宅のパイオニアとして創業しましたが、現在は、

- 物流施設や医療介護施設、事務所・工場などの事業施設事業

- 2階建ての低層住宅や中高層マンションなどの賃貸住宅事業

- 大型ショッピングセンターや流通店舗などの商業施設事業

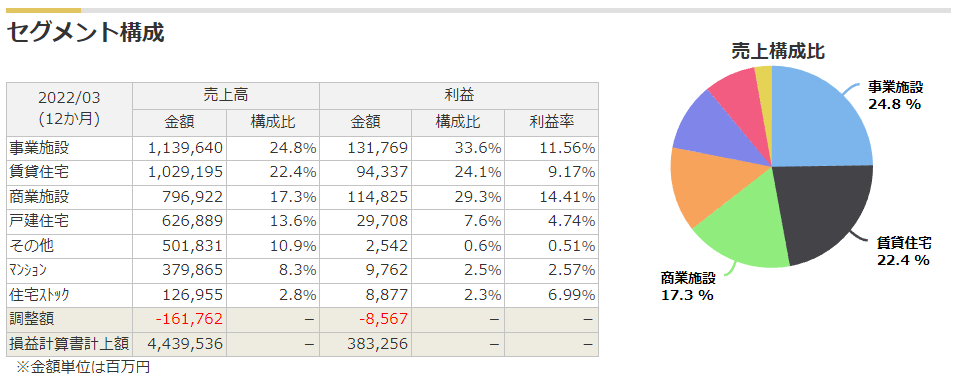

の3事業が主力となっており、約65%のウエイトを占めています(戸建住宅は13.6%)。

傘下に治めるグループ会社も480社とグループの規模も大きく、そのうち300社が海外企業とグローバルに事業を展開しています。

マネックス証券株式会社より セグメント構成(2022/3期)

これまでの業績を見てみよう

過去10年間の業績を見ていきましょう。

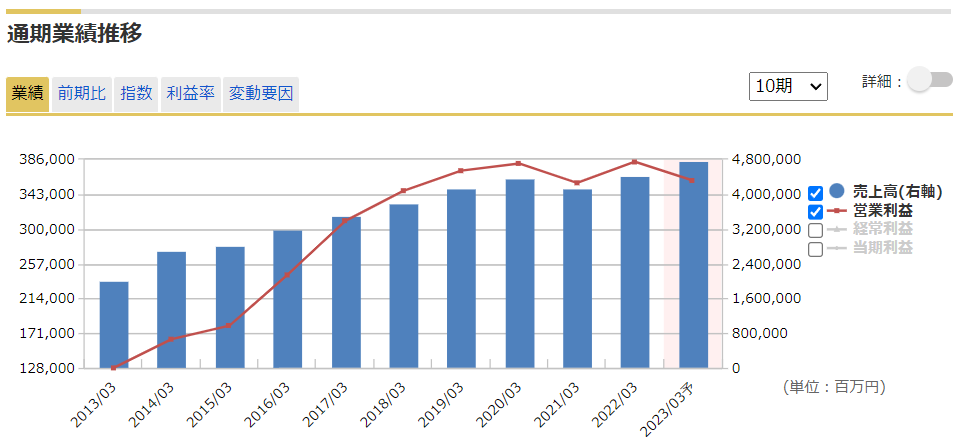

マネックス証券株式会社より 過去10年間の業績の推移

- 売上高は、新型コロナウイルスの影響により2020/3期は多少落ち込んだが、それまでは概ね右肩上がりで伸びており、今期(2023/3期)はその影響からも復調し、過去最高の予想。

- 営業利益も売上高と同様の傾向で、前期(2022/3期)は回復したが、今期(2023/3期)は、資材価格高騰等の影響により、若干の減益予想。しかしながら、それでも高水準。

- 赤字はなし。

2023/3期の第2四半期決算では、海外事業の拡大(前年比84.4%増)や、新型コロナからの社会経済活動の持ち直しによる国内事業の回復により、売上高は前年比 約11%の増収と過去最高を記録しました。

一方で、資材価格高騰等により、営業利益は前年比 約3.5%の減益となりました。

また、EPS(1株あたり純利益)は、101円/株(2013/3期)⇒343.3円/株(2022/3期)と、3倍以上に増えています。

過去の業績からは、素晴らしい成長を見せており、新型コロナの影響が限定的となるほど、事業が多角化・グローバル化しているなど、事業の安定性は比較的高いと考えられます。

ただし、業種としては景気の影響を受けやすいことや、また直近の決算では、営業利益が減益となっていることには、注意が必要です。

ビジネスは上手なの?(ROE)

ROEとは、株主が出資したお金を元手に、どれだけの利益をあげれたのかを示す指標で、ROEが高いほど、上手に利益を稼いでおり、経営上手だと言われています。

ROE = 当期純利益÷自己資本×100 = 11.69%

目安である10%を超えており、経営が上手だと言えそうですね。

会社の長期的な安全性は?(自己資本比率)

自己資本比率が高いほど、会社の長期的な安全性が高まると言われています。

自己資本比率 = 自己資本÷総資産×100 = 36.6%

最低ラインとなる30%は超えていますが、安心のできる数字ではないですね。

ビジネスモデル上、土地を買ったり、建築物を建設したりするためには、多額の資金が必要なため、借入により資金調達をしていると、どうしても自己資本比率は下がってしまいます。

当社は、借入を増やすことにより、業績を伸ばしていると思われるので、やむを得ないのではないでしょうか。むしろ、結果を出しているのであれば、資本のレバレッジを上手に活かしているとも言えます。

会社の短期的な安全性は?(流動比率)

会社の支払い能力(流動比率)を見ることで、短期的な安全性を確認します。

流動比率 = 流動資産÷流動負債×100 = 186.4%

約2倍であり、問題はなさそうです。

現金はどれくらい増えているの?(キャッシュフロー)

キャッシュフローをみることで、現金がどれだけ入り、どれだけ出ていったかがわかります。

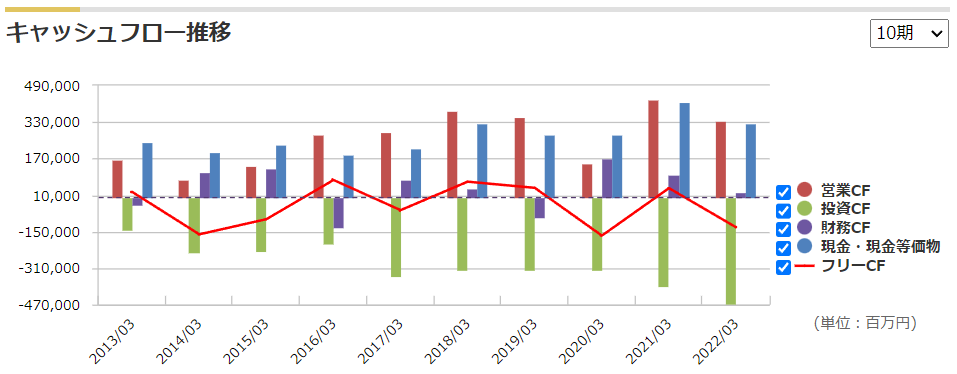

マネックス証券株式会社より 過去10年間のキャッシュフローの推移

- 営業CF(赤色の棒グラフ)は、常にプラスです。きれいな右肩上がりとは言いにくいですが、直近では新型コロナの影響を受けても、プラスを維持し、その後回復を見せています。

- 投資CF(緑色の棒グラフ)は常にマイナスです。これは主に大規模物流施設や商業施設等の有形固定資産の取得によるものであり、積極的な投資活動を行っています。

- 現金も常に一定程度確保しているので、財務は健全だと言えそうです。

株主還元を見てみよう

企業が株主に対して、どのような還元策を行っているのか、高配当株投資では重要な要素のひとつです。

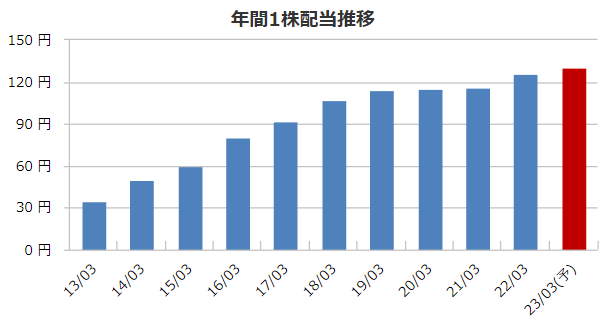

マネックス証券株式会社より 過去10年間の配当金の推移

- 「12期連続増配中」で、配当金は7倍以上に!

- 1株当たり利益(EPS)を増大させることをもって株主価値向上を図ることを株主還元に関する基本方針とする。

- 配当性向は、親会社株主に帰属する当期純利益の 35%以上とし、2022~2026年度においては、 配当金額の下限を 130円とする。

- 実績の配当性向は、36.6%と問題なし。

- 自社株買いも適宜実施。

- 株主優待あり(ホテル、スポーツクラブや、グルメギフト等の「グループ共通利用券」100株で1000円分等)

配当実績は、「12期連続増配中」と極めて良好です。今期も増配予想で記録更新が期待されます。

株主還元の基本方針は、EPSの増大としながらも、配当金額の下限を130円と定める等、積極的な株主還元の姿勢が見られます。

配当性向も36.6%と余力もあります。加えて、株主優待や自社株買いも行うなど、株主還元の内容は充実しています。

株価は安い?高い?(バリュエーション)

過去の5年間の実績に対して、現在の株価3,072円(2023/1/23終値)が高いのか、低いのかを評価します。

用いる指標は、予想PERと実績PBR、予想配当利回りの3つです。

それでは、見ていきましょう。

- 過去5年間レンジと比較して、予想PERは、8.9倍と平均より低めの状況。(過去5年間レンジが6.1~19.4倍、平均が11.1倍)

- 過去5年間レンジと比較して、実績PBRは、0.94倍とかなり下限に近い。(過去5年間レンジが0.90~2.19倍、平均が1.28倍)

- 過去5年間レンジと比較して、予想配当利回りは、4.23%と高めの状況。(過去5年間レンジが2.14~4.96%、平均が3.49%)

予想PERではそこまでではありませんが、実績PBRや予想配当利回りで見ると、お買い得感が出ています。

結論としては、買ってもよい価格に近いのではないでしょうか。

今後も業績には注意が必要ですが、実績PBRではかなり割安であり、予想配当利回りは4%を超えるなど、魅力的な株価と言えます。

結論(まとめ)

結論を述べると、買いを検討してもよいと考えます。

理由は次の通りです。

評価される点

- 配当は「12期連続増配中」。配当下限を130円と設定しており、連続増配が担保される限り、買った時点から配当利回りは上がり続けます。

- 予想配当利回りは、4.23%と高水準。

- 業績はおおむね右肩上がり。国内有数の巨大企業としての実績も十分。

- バリュエーションは低く、お買い得感がある。

- 健全な財務体質。

一方で、懸念材料もあります。

気になる点

- ウクライナ情勢や円安等を背景とした資源価格の上昇や米国利上げによる景気後退リスクによる業績悪化。

- 国内での金利上昇による住宅需要の減少、景気後退に伴う商業施設や物流施設等の業績悪化。

- 業績悪化、減収に伴う、減配リスク。

日本を代表するグローバル企業として、事業規模、実績、ネームバリューともに申し分ありません。ビジネスも多角化しており、今後も様々な分野での活躍が期待されます。

一方で、目先のマクロ環境を見ると、資源高や景気後退懸念等、不透明な状況が続いています。

国内でも長らく不変であった金融環境が変わりつつあると見られており、もしも金利上昇となるならば、その影響は避けられないでしょう。

しかしながら、高配当株投資にとって一番と言っていいほど重要な配当金については、現在、12期連続増配中であり、配当金額の下限を130円と設定していることから、減配する可能性は低いと考えます。

また、ウクライナ情勢はいつかは終わるものであり、新型コロナによるサプライチェーンの混乱も落ち着いてきています。米国の景気後退懸念についてもソフトランディングできるとの前向きな見方もあります。

国内情勢にしても、本来、経済や金融環境は上下を繰り返すものであり、サイクルとなるのが一般的な捉え方です。賃上げを伴うインフレとなるのであれば、待望のデフレからの脱却、それに伴う経済成長が期待され、好ましいことであり、不景気になったとしても舵取りさえ間違えなければ、いずれ景気は回復します(ただし、日本の場合は、上手な舵取りができるか、という不安は払拭できませんが)。

当社は、これまで幾多のこういった困難に打ち勝って、ここまで事業を拡げてきており、長期保有という観点であれば、今後の成長も期待できるのではないのではないでしょうか。

投資は、リターンを得るためには、どこかでリスクを負う必要があります。

みなさんの投資判断の参考になれば幸いです。

高配当株投資には、1株から買えて、しかも買付手数料無料のマネックス証券のワン株がおすすめです。

なぜマネックス証券を選んだのか、記事にしているので、参考にしてみてください。

コメント