こんにちは!こきゅまです。

今日は、業界トップで三井グループの御三家である不動産会社「三井不動産」について、業績や財務状況などを分析・考察し、

高配当株として「三井不動産」は優良なのか、評価しました。

※当サイトは、当該企業について、管理者個人が評価したものであり、当該株式の売買を推奨するものではありません。当該株式の売買等で損失等が発生したとしても、当サイトは一切の責任を負いかねます。売買に際しては、自己責任・自己判断でお願いします。

※2023年11月5日時点での内容です。

【結論】評価結果

最初に結論です。総合評価は「B」ランクとなりました。

| 項 目 | 評 価 |

|---|---|

| 業 績 | B |

| 財務状況 | B |

| 配 当 | A |

| 将 来 性 | A |

| 総合評価 | B |

評価される点

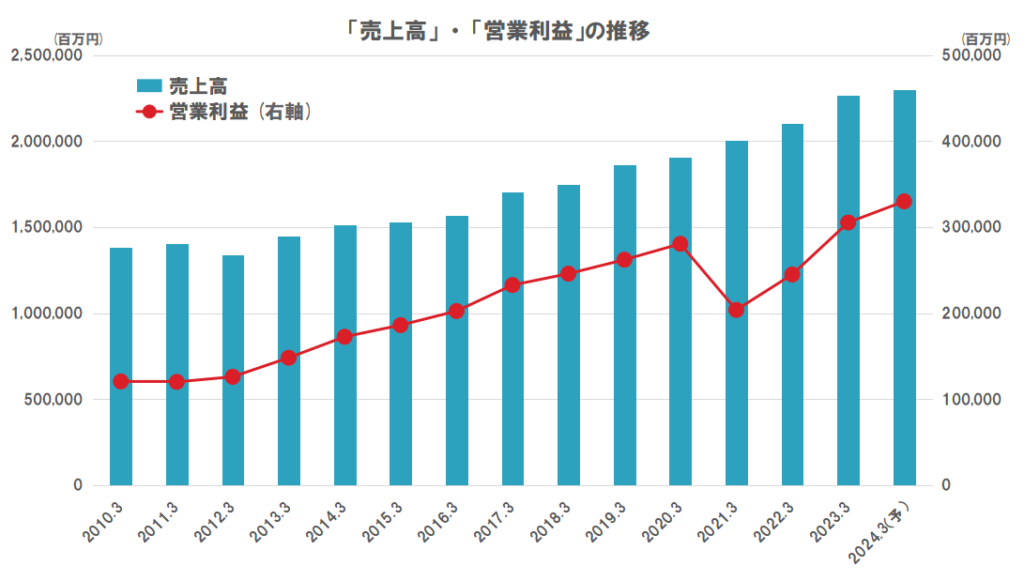

- 売上高・営業利益・EPSは、概ね右肩上がりで順調に推移し、2023/3期は過去最高を達成。

- 新型コロナの影響で、営業利益・EPSが一時落ち込むも、V字回復。

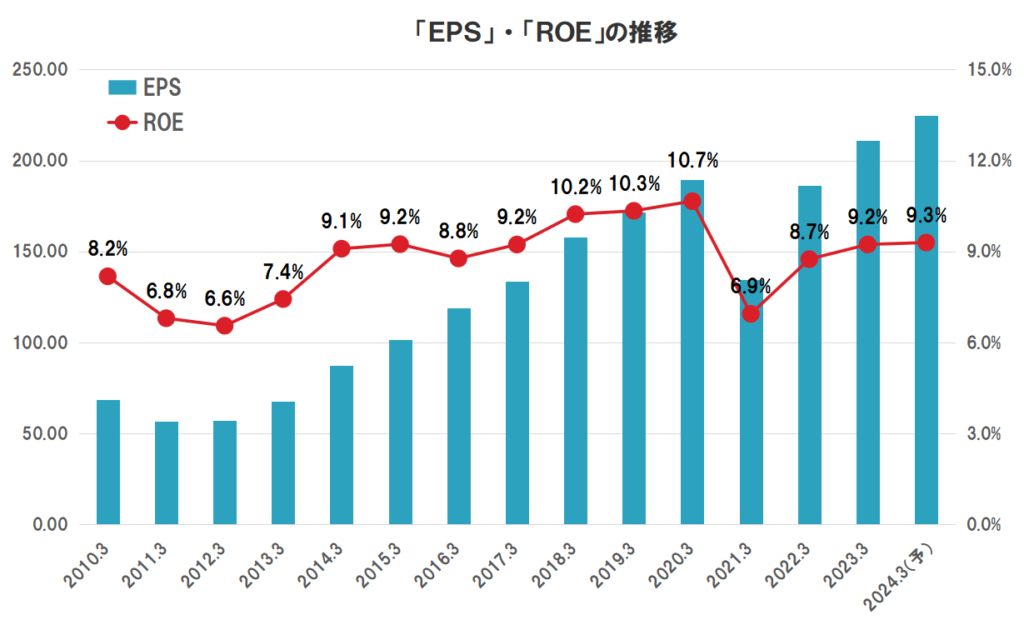

- EPSは、10年間で3倍以上に成長。

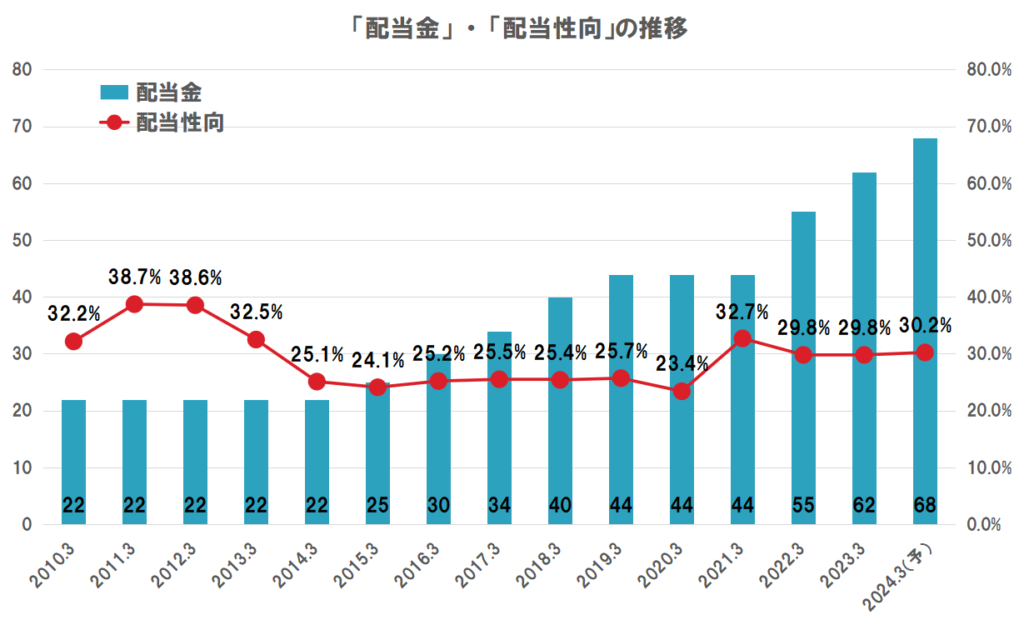

- 配当金は、2001/3期より「22期連続で非減配」。配当額も、10年間で約3倍に成長。

- 配当性向は安定しており、直近でも29.8%と余力は十分。

- 自社株買いは、直近5期連続で実施。

- 総合デベロッパーで国内トップの盤石な事業基盤と、潤沢な資本による積極的な事業活動への期待。

- 持続的なインフレ環境下での、不動産価格上昇への期待。

- 海外事業への積極的な投資加速への期待(2025年までに営業利益の海外比率を3割程度まで高める)。

懸念する点

- 人口減少に伴う国内不動産の需要縮小への懸念。

- 金利上昇に起因する不動産価格の下落圧力と、それに伴う業績悪化懸念。

- 業績悪化からの大幅な減配への懸念。

【概要】三井不動産ってどんな会社?

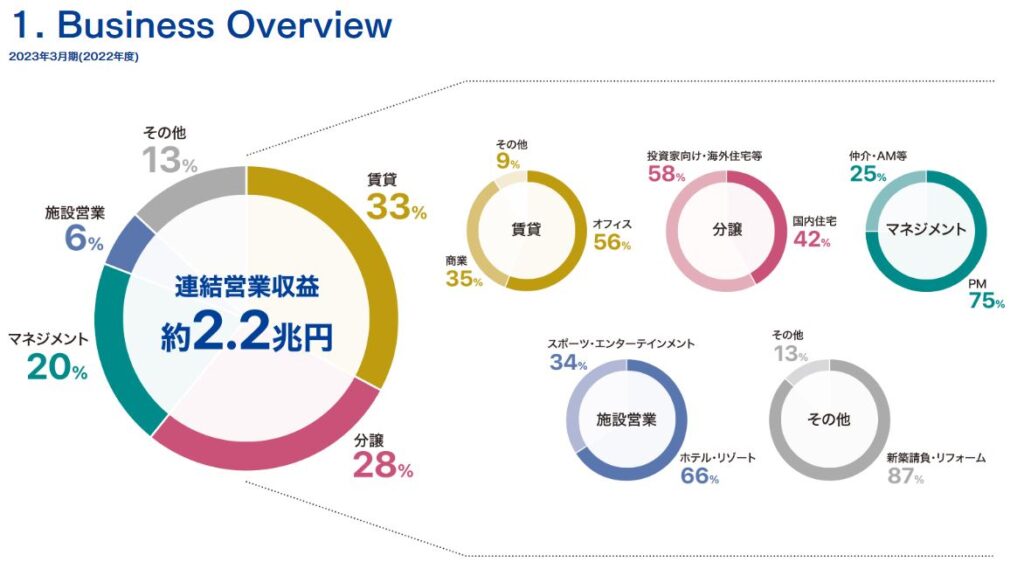

三井グループの総合不動産会社で、三井グループの御三家のひとつ。

マンション・ビル・複合商業施設などの開発や、まちづくりを行う不動産デベロッパーとして国内トップで、売上高が2兆円を超す巨大企業です。

国内だけでなく海外事業にも力を入れており、2025年までに営業利益の約3割を海外で稼ぐことを目標としています。

三井不動産株式会社より

【業績】これまでの業績を見てみよう

業績については、「B」ランクと評価します。

- 売上高・営業利益・EPSは、概ね右肩上がりで順調に推移し、2023/3期は過去最高を達成。

- 新型コロナの影響で、営業利益・EPSが一時落ち込むも、V字回復。

- EPSは、10年間で3倍以上に成長。

- ROE(直近)は、9.2%と物足りないが、同業他社と比べて平均的なレベル。

- 過去10年間で、赤字はなし。

ROEとは?

- 株主が出資したお金を元手に、どれだけの利益をあげれたのかを示す指標。

- ROE=(当期純利益)÷(自己資本)×100 で求められる。(当サイトでは、自己資本ではなく、株主資本を使用)

- ROEが高いほど、株主の資本を上手に使って利益を稼いでおり、ビジネスの質が良いと言える。

- 一般的に10%を超えると優良企業と言われる。なお、日本国内の上場企業の中央値は7.5%である。

売上高、営業利益、EPSの3つともに、安定した美しい成長曲線を描いており、素晴らしい実績です。利益の方が上昇率が高いことも高評価ですね。

コロナ禍で一時的に業績が落ち込むも、V字回復し、現在はコロナ前を超えています。今期も過去最高を更新する見通しなど、業績は好調です。

金利上昇など、金融環境が大きく変わろうとしている中、好業績を維持できるかが、今後のポイントですね。

■直近の決算(2024/3期の第1Q)について

直近の決算は、減収増益でした。

- 売上高は-2.7%の減収

- 営業利益は4.3%の増益

- 当期純利益は62.2%の増益(投資有価証券の売却益)

収益の柱が多様にあり状況は様々ですが、私が注目したのは営業利益の以下の点です。

- 賃貸事業の12%の増益(海外オフィスの収益・利益の拡大、国内商業施設の売上伸長など)

- 国内住宅分譲の178%の増益(「パークコート神宮北参道 ザ タワー」の引渡など)

- 投資家向け分譲の-95.5%の減益(引き渡し時期が第2Q以降によるもの)

- 施設営業の黒字転換(インバウンドよるホテル・リゾート事業の急回復など)

不動産事業は、1件の大型物件により数十億~数百億の利益が動くなど、業績に波があるように思われますが、これまでの年間の業績が安定しているのは、事業の種まきが地道に行われ、事業計画が入念に管理されていることの現れでしょう。

また、収益の柱を複数用意していることも、事業の安定化に寄与しているのだと思われます。

■今期(2024/3期)の通期予想について

通期予想について、順調に推移しており、修正はありません。

第2Qの決算が11/8に予定しているため、計画どおり進捗しているか注目ですね。

| 売上高(百万) | 営業利益(百万) | 当期純利益(百万) | |

|---|---|---|---|

| FY2022 1Q実績 (増減率) | 576,716 (28.5%) | 77,114 (119.6%) | 52,919 (53.9%) |

| FY2023 1Q実績 (増減率) (進捗率) | 561,364 (△2.7%) (24.4%) | 80,410 (4.3%) (24.4%) | 85,851 (62.2%) (40.9%) |

| FY2022 通期実績 (増減率) | 2,269,103 (8.0%) | 305,405 (24.7%) | 196,998 (11.3%) |

| FY2023 通期予想 (増減率) | 2,300,000 (1.4%) | 330,000 (8.1%) | 210,000 (6.6%) |

【財務状況】財務状況を確認しよう

財務状況については、「B」ランクと評価します。

- 長期的な安全性を見る株主資本比率は、25.2%(直近3カ年平均)と低水準だが、同業他社と比較すると平均的なレベル。

- 短期的な安全性を見る流動比率は、182.9%(直近)で優良。

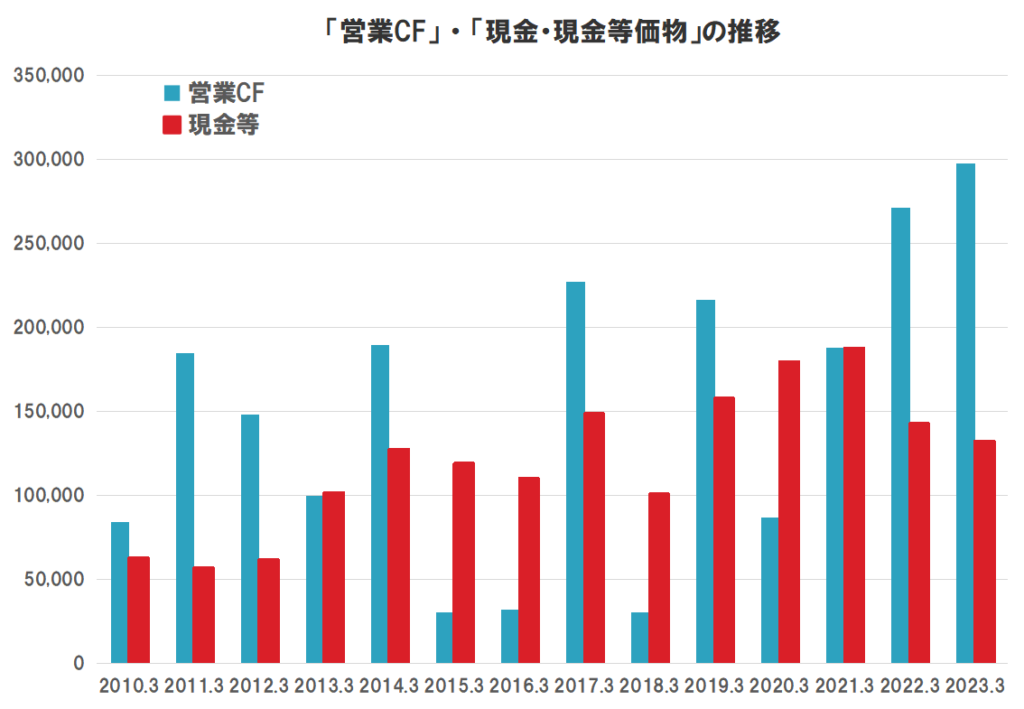

- 営業CFは、常にプラスで、増加傾向。

- 現金等は、着実に積みあがっており、一定額を確保。

- D/Eレシオを1.2~1.5倍程度コントロールし、財務レバレッジを適切に管理。

株主資本比率とは?

- 総資産における株主資本の割合で、企業の長期的な安全性を表す指標。

- 株主資本比率=(株主資本)÷(総資産)×100 で求められる。

- 株主資本比率が高いほど、総資産に占める負債等の割合が少ないことを意味し、財務が健全な状態と言える。

- 一般的に30~40%程度あると、倒産リスクは低いと言われる。なお、日本国内の上場企業の中央値は52.2%である。

流動比率とは?

- 流動資産と流動負債の割合で、企業の短期的な安全性を表す指標。

- 流動比率=(流動資産)÷(流動負債)×100 で求められる。

- 流動比率が高いほど、企業の短期的な支払い能力が高いことを意味し、財務が健全な状態と言える。

- 流動負債(借金)を全て返せるように、一般的には最低100%以上はほしいと言われる。なお、日本国内の上場企業の中央値は207.4%である。

D/Eレシオとは?

- 負債資本倍率(Debt Equity Ratio)のことで、財務の健全性を表す指標のひとつ。

- D/Eレシオ=(有利子負債)÷(自己資本)×100 で求められる。

- D/Eレシオが低いほど、長期的な負債の返済能力があるとみなされ、財務が健全な状態と言える。

- 有利子負債を全て自己資本で賄えるように、一般的には1未満であることが望ましいとされるが、業種やビジネスモデルによるため、明確な基準はない。

- 数値が高くても、業績が順調に成長しているなら、レバレッジを活かして上手に会社を経営していると言える。

【株主還元】株主への貢献を見てみよう

株主還元については、「A」ランクと評価します。

- 配当金は、2001/3期より「22期連続で非減配」。

- 配当額も、10年間で約3倍に成長。

- 今期(2024/3期)も、68円/株と+6円の増配予想。

- 株主還元方針は、総還元性向45%程度を目途。(配当性向の数値目標はなし)

- 配当性向は安定しており、直近でも29.8%と余力は十分。

- 自社株買いは、直近5期連続で実施。

私が最も評価するのは、22期非減配であることです。

この間には、ITバブル崩壊やリーマンショック、コロナショックがありましたが、それでも減配しなかったということは、株主還元への意識の強さを感じ、とても心強いですね。

また、配当金が順調に成長し、10年間で約3倍にもなっているにも関わらず、配当性向が大きく上昇せず、30%程度で安定していることも安心材料です。

株主還元方針は、総還元性向を45%目途としています。直近の実績では、配当で30%程度、自社株買いで15~20%程度となっているので、参考にしたいですね。

利益成長に伴う増配、安定した配当性向、22期非減配とまさに高配当株の理想に近い企業と言えるでしょう。

【将来性】これからの会社の成長性と業界の見通し

将来性については、「A」ランクと評価します。

- 総合デベロッパーで国内トップの盤石な事業基盤と、潤沢な資本による積極的な事業活動への期待。

- 持続的なインフレ環境下での、不動産価格上昇への期待。

- 海外事業への積極的な投資加速への期待(2025年までに営業利益の海外比率を3割程度まで高める)。

- 円安による国内不動産の割安感や金融緩和環境による、外国資本の流入期待。

- インバウンド急回復によるホテル・リゾート事業の業績回復と更なる成長への期待。

- 人口減少に伴う国内不動産の需要縮小への懸念。

- 金利上昇に起因する不動産価格の下落圧力と、それに伴う業績悪化懸念。

- 原材料価格の高止まりによる利益の圧迫懸念。

- 大企業、不動産事業の特性による、環境変化に対する機動力の低さへの懸念

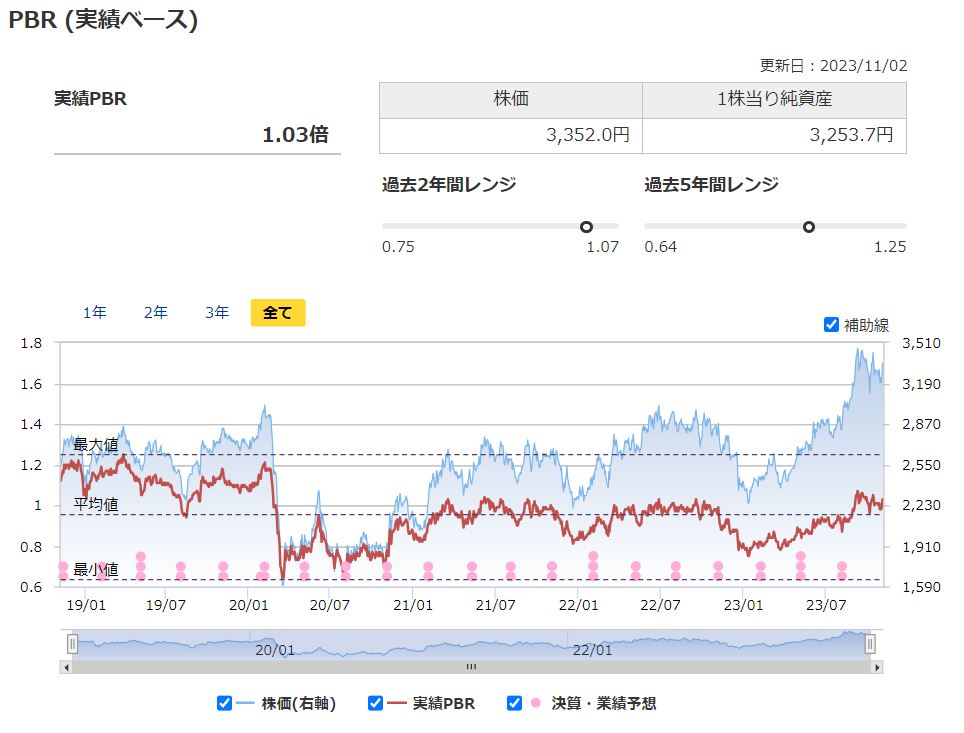

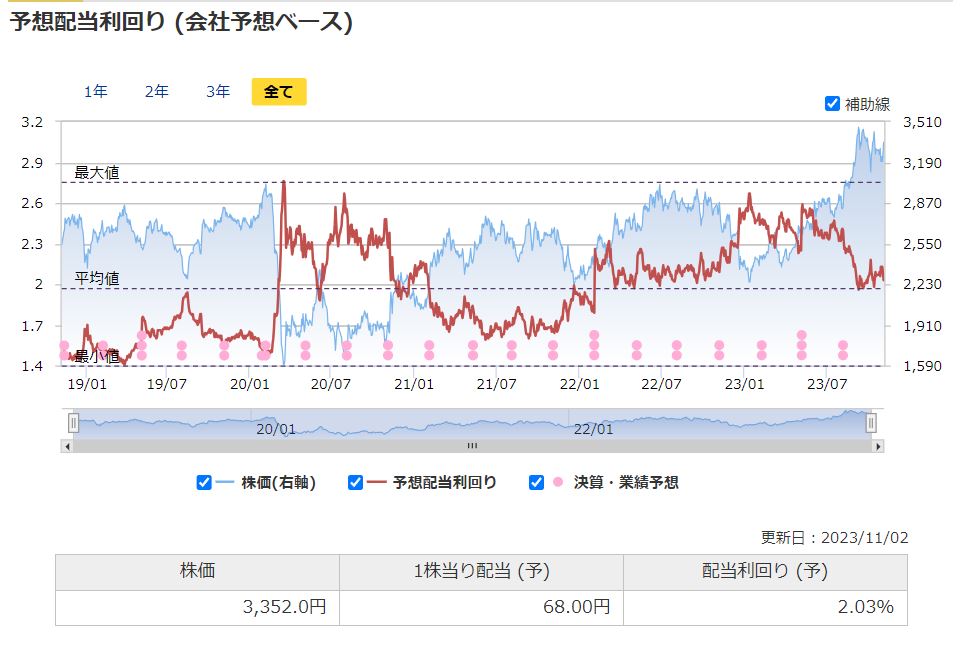

【参考】株価は安い?高い?(バリュエーション)

過去の5年間の実績に対して、現在の株価3,352円(2023/11/2終値)が高いのか、低いのかを評価します。

用いる指標は、下記の3つで、過去5年間レンジとの相対比較です。

・予想PER

・実績PBR

・予想配当利回り

それでは、見ていきましょう。

- 予想PERは、14.9倍と平均値。(平均が14.9倍)

- 実績PBRは、1.03倍とほぼ平均的な水準。(平均が0.96倍)

- 予想配当利回りは、2.03%とほぼ平均的な水準。(平均が1.97%)

マネックス証券株式会社より

3指標ともに、ほぼ平均的な水準となりました。

- 直近では、年始に安値を付けてから株価は大幅に上昇(年初来38.7%の上昇)しましたが、同時に利益も過去最高益を予想しており、結果として平均的な水準となっています。

- 予想配当利回も今期増配を予想していますが、上記と同じ状況で、平均的な水準となっています。

不動産業界は、これまで着実に成長してきたにも関わらず、株価が伸びませんでした。

しかしながら、今年に入って株価が上がり始め、これまで抜けれなかった3000円を突破し、2016年以降の高値を更新しています。

この上昇を加味しても、まだ水準としては平均的なレベルなので、引き続き業績の成長が期待されるのであれば、投資する価値があるかもしれません。

ただし、配当利回りは2.03%と高いわけではないので、今後の配当の成長を踏まえて、判断したいですね。

【参考】補足やその他の考察

まちづくりを行う最大手企業で、知名度やブランド力は抜群ですが、当企業を分析する前は、国内の人口減少により、投資には向かない企業だと思っていました。

しかしながら、分析してみると、これまでの成長実績や株主還元への姿勢は素晴らしく、また、グローバル化の推進など、まだまだ成長が期待できる企業だと判断します。

今後は、テクノロジーの進化に合わせた付加価値の創出や、ライフスタイルや社会環境の変化に合わせた都市の再生が期待されるところです。こういった時代の変化をビジネスチャンスとして活かしていけるか、引き続き注目していきます。

また、国内ではデフレからの脱却を目指し、経済環境が大きく変わろうとしています。金利が上がれば、不動産価格には下落圧力がかかるうえに、景気悪化からの業績悪化・減配懸念も出てきます。

一般的には、金利上昇は不動産業にとってマイナスと言われていますが、私は単純な話ではないと考えています。

なぜかというと、不動産はインフレ耐性に優れており、持続的なインフレ環境下では不動産は最適な資産のひとつでもあるからです。とは言うものの、不動産業は景気敏感株なので、細心の注意が必要ですね。

金利上昇に伴い、デメリットとメリットが業績にどう影響するか、今後の注目ポイントですね。

投資は、リターンを得るためには、どこかでリスクを負う必要があります。

みなさんの投資判断の参考になれば幸いです。

高配当株投資には、1株から買えて、しかも買付手数料無料のマネックス証券のワン株がおすすめです。

なぜマネックス証券を選んだのか、記事にしているので、参考にしてみてください。

コメント