こんにちは!こきゅまです。

今日は、リース業界最大手の「オリックス」について、業績や財務状況などを分析・考察し、

高配当株として「オリックスは優良企業」なのか、評価しました。

※当サイトは、当該企業について、管理者個人が評価したものであり、当該株式の売買を推奨するものではありません。当該株式の売買等で損失等が発生したとしても、当サイトは一切の責任を負いかねます。売買に際しては、自己責任・自己判断でお願いします。

※2023年5月18日時点の内容です。

【結論】評価結果

最初に結論です。

| 項 目 | 評 価 |

|---|---|

| 業 績 | A |

| 財務状況 | A |

| 配 当 | S |

| 将 来 性 | B |

| 総合評価 | A |

評価される点

- これまでの業績は、2019/3期から下落したが、概ね上昇傾向。

- EPSは、10年間で約3倍に成長。今期(2024/3期)は、過去最高の予想。

- 株主資本比率は、22.4%(直近3カ年平均)で、リース業界の中では、比較的高い値。キャッシュフローも良好で、財務は健全と言える。

- 配当金は、2010/3期から「14期連続で非減配」で、10年間で6倍以上に成長。

- 2025/3期まで、配当性向33%か前期配当の高い方を採用で、累進配当を表明。

- 積極的な自社株買いを実施。

- 業界最大手の盤石な事業基盤と安定性。

懸念する点

- 上昇傾向であるが、業績は下落から完全に回復はしていない。今期の過去最高予想を達成できるか。

- 余力はあるが、配当性向が年々上昇しており、増配率の低下が懸念。

- リスクの高い事業投資の失敗懸念。

- 景気の影響を受けやすく、不況時の資金調達難やリース料未納の不安。

【概要】オリックスってどんな会社?

国内最大手の総合リース会社で、総合金融サービス会社。

リース業で創業したが、企業買収により経営を多角化。現在は、保険や銀行、不動産、環境エネルギー、事業投資等、幅広い事業を展開する。

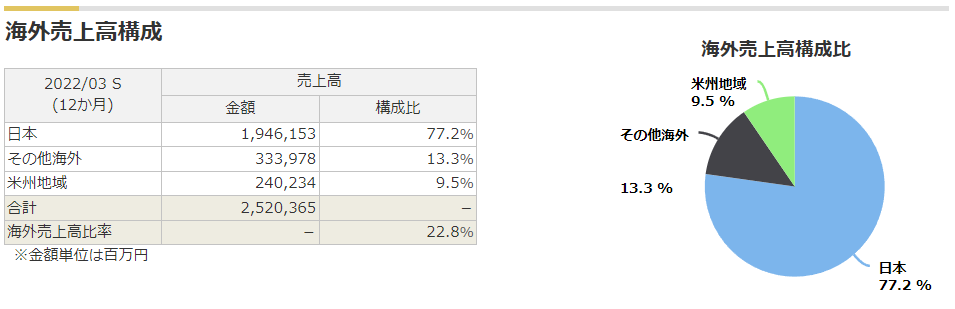

海外にも進出し、米国や欧州、アジア等、グローバル化にも注力。

1964年の設立以来、着実に事業を拡大し、2022年9月末現在で、グループ会社は連結会社1,012社・関連会社155社、従業員は33,253名になるなど、日本を代表する大企業に成長。

マネックス証券株式会社より

【業績】これまでの業績を見てみよう

業績については、「A」ランクと評価します。

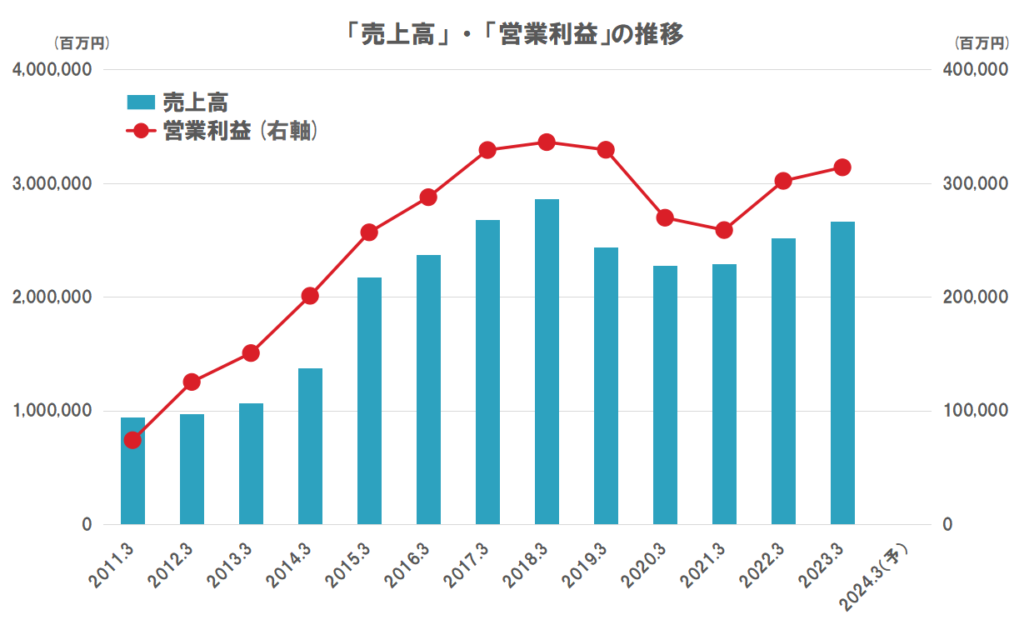

- 売上高・営業利益は、順調に成長していたが、2019/3期から下落。そこから復調傾向だが、下落前までは戻らず。

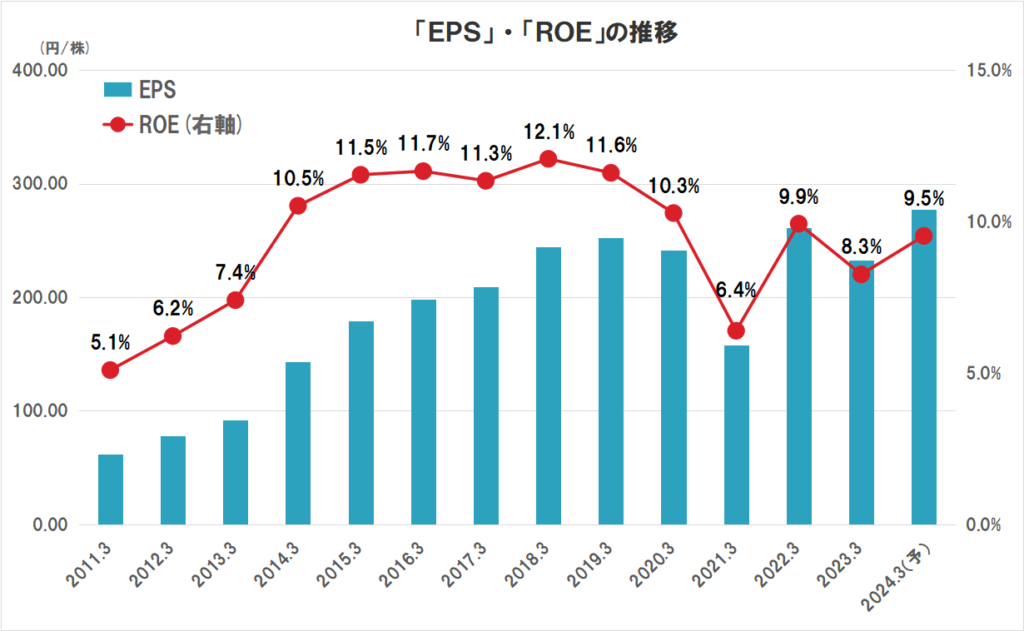

- EPSは、10年間で約3倍に成長。今期(2024/3期)は、過去最高の予想。

- ROE(直近3カ年平均)は、8.2%と低調。(2019/3期までは、11~12%前後で推移)

- 赤字はなし。(リーマンショックの2009/3期は、当期純利益が1/10程度まで低下したが、赤字は回避)

ROEとは?

- 株主が出資したお金を元手に、どれだけの利益をあげれたのかを示す指標。

- ROE=(当期純利益)÷(自己資本)×100 で求められる。(当サイトでは、自己資本ではなく、株主資本を使用)

- ROEが高いほど、株主の資本を上手に使って利益を稼いでおり、ビジネスの質が良いと言える。

- 一般的に8%を超えると優良企業と言われる。なお、日本国内の上場企業の中央値は7.5%である。

○直近の決算について

2023/3期の本決算では、コンセンサスには届かなかったものの、会社予想を達成(当期純利益109.2%)しましたが、対前期比では増収減益(売上5.8%増、当期純利益12.5%減)となりました。

減益となったのは、前期に会計ソフトを売却した利益が剥落したためで、この影響を除くと実質増益です。

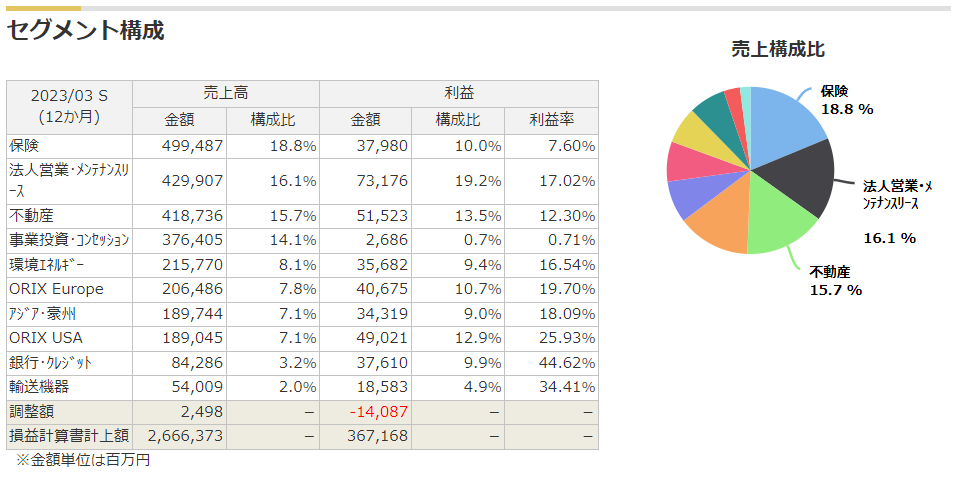

セグメント別にみると、以下のとおりとなります。

- 環境エネルギー、輸送機器、不動産、事業投資が大幅増益

- 海外、保険が大幅減益

○今期の通期予想について

増益を予想しており、根拠は以下のとおりとなります。

- コンセッションと不動産運営がインバウンドの戻りで大幅増益見込み、航空機も回復基調。

- 保険は、コロナ給付金支払いの減少と保険料収入の増加で、25.3期に過去最高益を予想。

- 海外は、リスク管理強化が基本方針。再エネ・AM・航空機関連が成長をけん引を想定。

- USD/JPY=130、EUR/JPY=140で算出。

| 売上高(百万) | 営業利益(百万) | 当期純利益(百万) | |

|---|---|---|---|

| FY2022 実績 | 2,520,365 | 302,083 | 312,135 |

| FY2023 実績 (増減率) | 2,666,373 (5.8%) | 313,988 (3.9%) | 273,075 (△12.5%) |

| FY2023 計画 (進捗率) | - | - | 250,000 (109.2%) |

| FY2024 予想 (増減率) | - | - | 330,000 (20.8%) |

【財務状況】財務状況を確認しよう

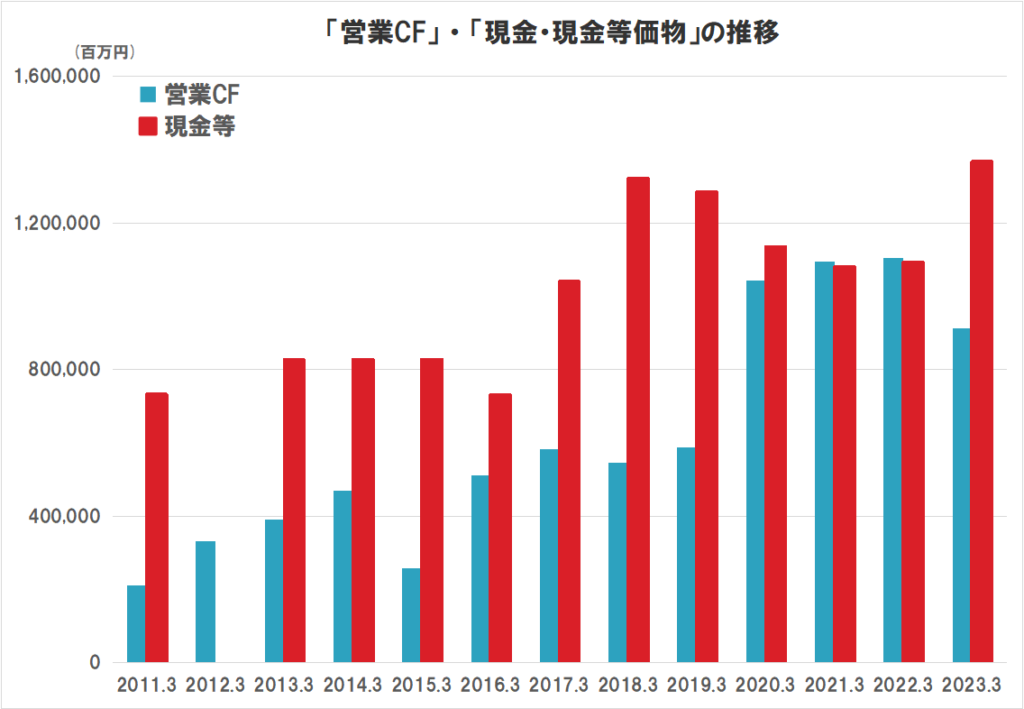

財務状況については、「A」ランクと評価します。

- 長期的な安全性を見る株主資本比率は、22.4%(直近3カ年平均)。ビジネスモデル上、他業種に比べて値が低くなるリース業界の中で、比較的高い値であり、評価できる。

- 短期的な安全性を見る流動比率は、123.4%(直近)で最低ラインはクリアしているが、もう少し余裕がほしいところ。

- 営業CFは、常にプラスで、概ね右肩上がりで良好。

- 現金等も、着実に積みあげながら、常に一定程度を確保しており、財務は健全。

株主資本比率とは?

- 総資産における株主資本の割合で、企業の長期的な安全性を表す指標。

- 株主資本比率=(株主資本)÷(総資産)×100 で求められる。

- 株主資本比率が高いほど、総資産に占める負債等の割合が少ないことを意味し、財務が健全な状態と言える。

- 一般的に30~40%程度あると、倒産リスクは低いと言われる。なお、日本国内の上場企業の中央値は52.2%である。

流動比率とは?

- 流動資産と流動負債の割合で、企業の短期的な安全性を表す指標。

- 流動比率=(流動資産)÷(流動負債)×100 で求められる。

- 流動比率が高いほど、企業の短期的な支払い能力が高いことを意味し、財務が健全な状態と言える。

- 流動負債(借金)を全て返せるように、一般的には100%以上はほしいと言われる。なお、日本国内の上場企業の中央値は207.4%である。

【株主還元】株主への貢献を見てみよう

株主還元については、「S」ランクと評価します。

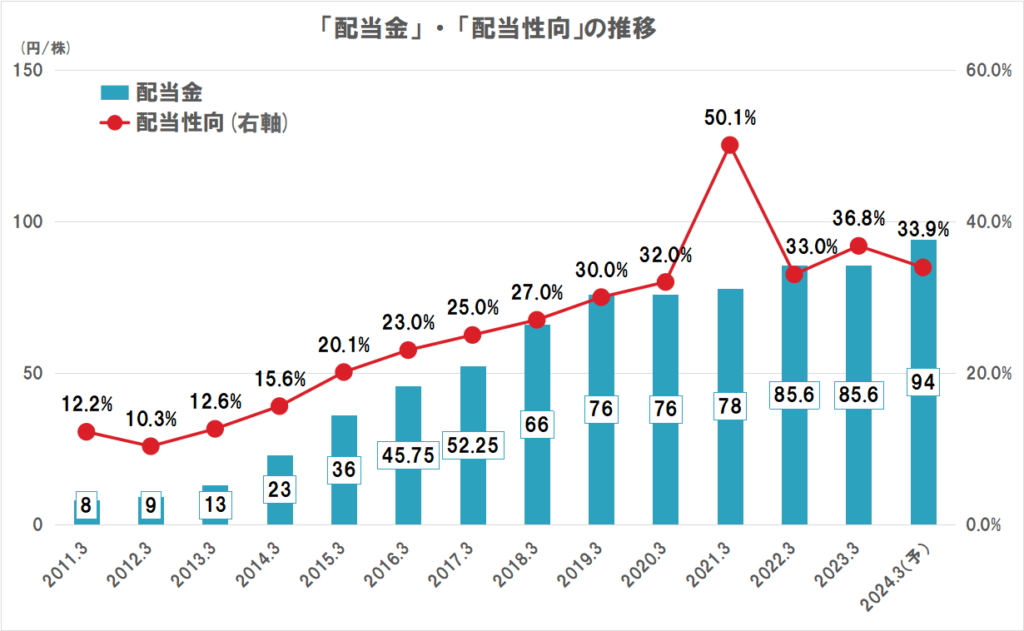

- 配当金は、2010/3期から「14期連続で非減配」(12増配、2非減配、0減配)。10年間で6倍以上に成長。

- 今期(2024/3期)も、94円/株と+8円以上の増配予想。

- 配当方針は、2025/3期までについて、配当性向33%か前期配当の高い方を採用(累進配当)。

- 配当性向は、徐々に上昇しているが、30%台と、まだ余力あり。

- 2020/3期~2022/3期の3カ年連続、500億円規模で自社株買いを実施。

配当について、データを取得できた2007/3期以降、減配したのは2009/3期の1回のみで、全16期中、増配13期、非減配2期、1減配と、素晴らしい実績です。

配当金も減配した2007/3期と比較すると、7円⇒85.6円と14年間で12倍以上に成長しています。

配当性向は、2021/3期はコロナの影響により、50.1%となりましたが、それ以外は30%台と余力があります。ただし、上昇傾向にあることは注意が必要です。

加えて、自社株買いも、直近では、2020/3期~2022/3期の3カ年連続で500億円規模で行っています。

連続増配こそ途切れているものの、高い増配達成率・増配率、非減配(累進配当)、自社株買いと、積極的な株主還元が行われており、高評価です。

【将来性】これからの会社の成長性と業界の見通し

将来性については、「B」ランクと評価します。

- リース会社で業界最大手。強固な事業基盤により、一定の事業の安定性は確保されている一方、大幅な成長は期待し難い。

- グローバル化への期待(世界約30カ国・地域に拠点)。

- 再生可能エネルギーや脱炭素分野等の市場規模拡大が予想される事業への期待(海外を含め、積極的な買収や投融資を実施)。

- 金融事業のノウハウを活用した、事業投資への期待(海外を中心とした企業買収)。

- 多角化経営によるリスク分散と幅広い経営戦略。

- 売上の77%を占める国内事業は、人口減少による市場規模の縮小懸念がある。

- 事業投資の失敗リスク。

【参考】株価は安い?高い?(バリュエーション)

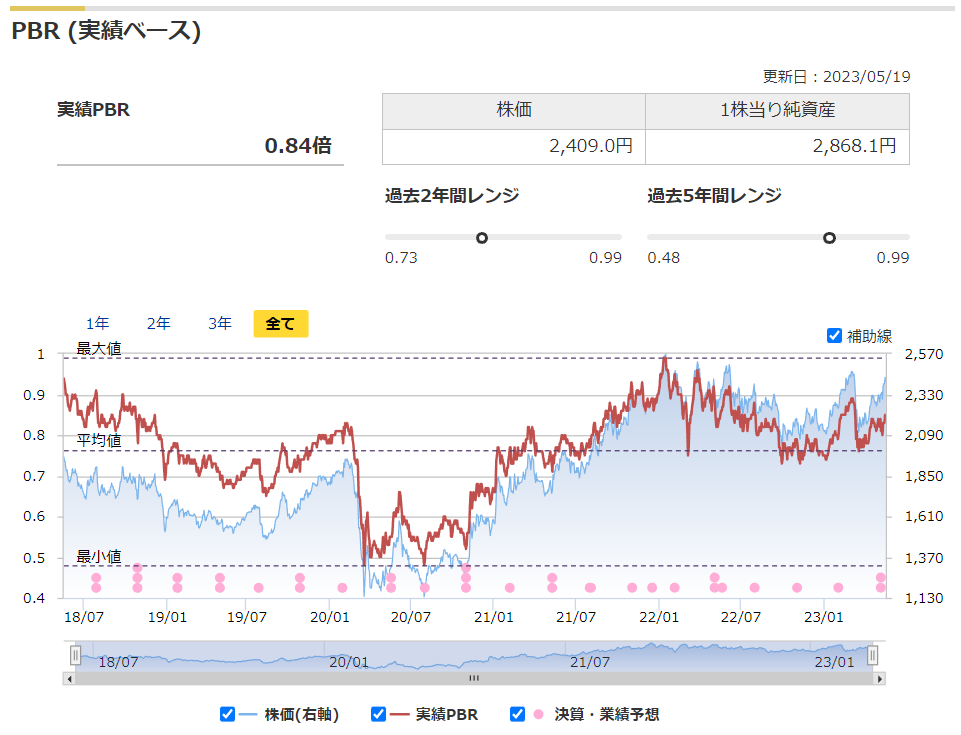

過去の5年間の実績に対して、現在の株価2,409円(2023/5/19終値)が高いのか、低いのかを評価します。

用いる指標は、予想PERと実績PBR、予想配当利回りの3つで、過去5年間レンジとの相対比較です。

それでは、見ていきましょう。

- 予想PERは、8.6倍とやや低い。(平均が9.6倍)

- 実績PBRは、0.84倍と平均よりやや高い。(平均が0.76倍)

- 予想配当利回りは、3.90%とやや低い。(平均が4.35%)

マネックス証券株式会社より

3指標とも、平均前後と安くもなく高くもなくといったところです。

これから、ノンストップで業績が回復し、過去最高を更新していくと考える方は、買いを検討しても良いでしょう。

業績には波があり、株価下落のタイミングがあると考える方は、もうしばらく待ってもよさそうです。

当企業は、コングロマリット(多角化経営)なので、いずれかの事業が不調となり、多少なりとも株価下落のタイミングがあると考える方が自然かもしれません(反対に好調な事業に牽引され、株価が上がり続ける可能性もあります)。

なお、個人投資家の株主優待は、2024/3期で終了します。残念ですが、その分を配当等による利益還元に集約するとのことなので、増配に期待したいですね。

【参考】補足やその他の考察

投資判断の参考とすべき、当企業のビジネスの特徴をまとめると、

- リース業界最大手。

- 多角化経営(コングロマリット)、リース事業は、その一部となっている。

- 海外にも進出。グローバル化を進める。

- リスクのある事業投資も積極的に展開。

等があります。この特徴を常に意識する必要がありそうです。

複数の事業を抱えると、リスク分散が期待できる一方、注目されていない事業に思わぬ落とし穴がある、なんてことにも注意する必要があります。機関投資家がコングロマリット企業を嫌がる理由です。

投資の神様バフェットも「自分のわからない会社には、投資をするな」と言っています。

とはいえ、これまでの業績や財務、株主還元は、どれもバランスよく高評価です。

コロナからの回復も遅れている印象でしたが、2023/3期の本決算と今期予想で、その懸念も払拭されつつあります。

以上から、長期的に保有したくなる銘柄の有力候補となると、私は考えます。

株価に割安感が出てきたら、積極的に買い増しする計画です。

投資は、リターンを得るためには、どこかでリスクを負う必要があります。

みなさんの投資判断の参考になれば幸いです。

高配当株投資には、1株から買えて、しかも買付手数料無料のマネックス証券のワン株がおすすめです。

なぜマネックス証券を選んだのか、記事にしているので、参考にしてみてください。

コメント