こんにちは!こきゅまです。

今日は、24期連続増配中の「三菱HCキャピタル」について、業績や財務状況などを分析・考察し、

高配当株として「三菱HCキャピタルは優良企業」なのか、評価しました。

※当サイトは、当該企業について、管理者個人が評価したものであり、当該株式の売買を推奨するものではありません。当該株式の売買等で損失等が発生したとしても、当サイトは一切の責任を負いかねます。売買に際しては、自己責任・自己判断でお願いします。

※2023年5月20日時点での内容です。

【結論】評価結果

最初に結論です。総合評価は「B」ランクとなりました。

| 項 目 | 評 価 |

|---|---|

| 業 績 | B |

| 財務状況 | B |

| 配 当 | S |

| 将 来 性 | C |

| 総合評価 | B |

評価される点

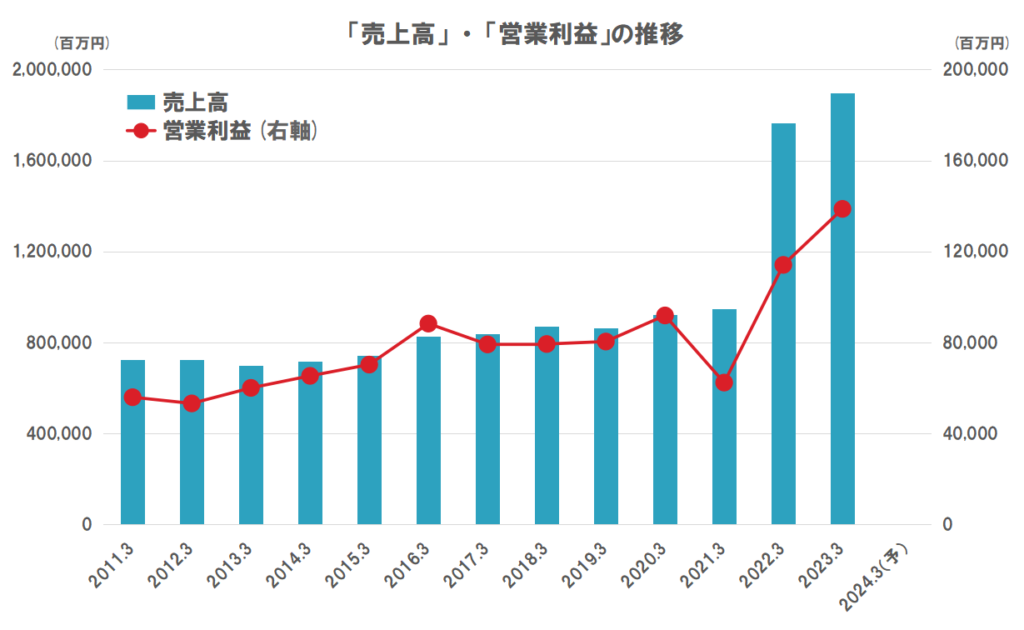

- 売上高・営業利益ともに、緩やかな右肩上がり。直近は、2021/4の三菱UFJリース㈱と日立キャピタル㈱との経営統合により、大幅増。

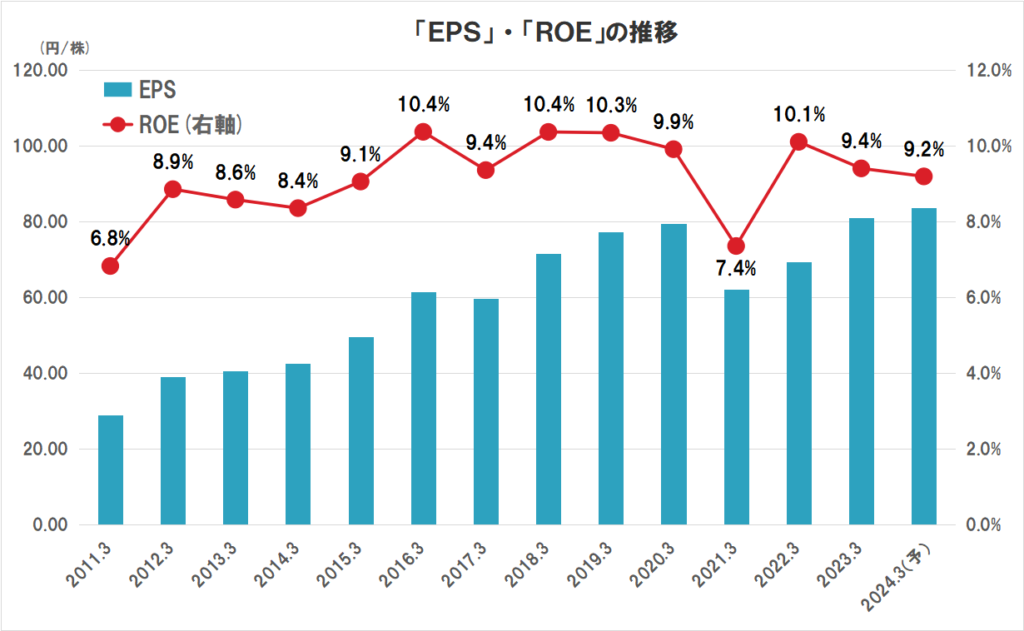

- EPSも順調に成長しており、10年間で約2倍に成長。

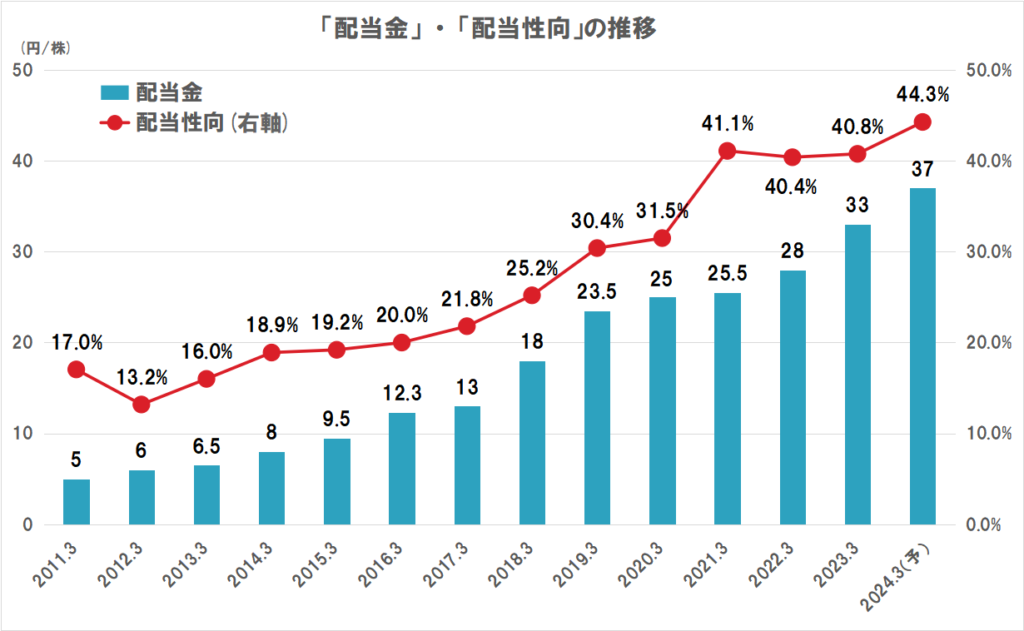

- 配当は、2000/3期から24期連続増配中で、連続増配ランキング第3位(国内)。今期も+3円増配で37円の予想。

- 配当金も10年間で4倍以上に成長。

- 配当性向(直近3カ年平均)は、40.8%と余力あり。

懸念する点

- 株主資本比率は12.1%(直近3カ年平均)で、同業他社に比べてもやや低水準。

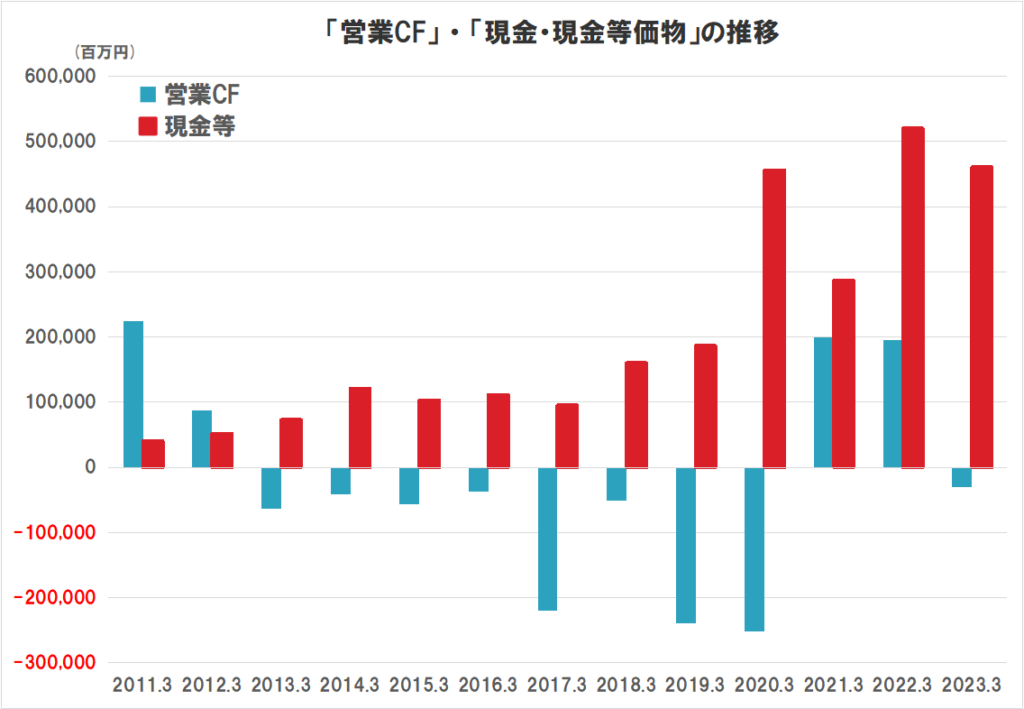

- キャッシュフローについて、賃借資産の購入売却や借入等が影響し、営業CFがプラスとマイナスがまちまちとなるなど、状況を把握しづらい。

- 配当性向が年々上昇しており、増配率の低下が懸念(直近3カ年平均は40.8%)。

- 景気の影響を受けやすく、不況時の資金調達難やリース料未納の不安。

【概要】三菱HCキャピタルってどんな会社?

三菱グループの一員であり、日本を拠点とする業界2位の総合リース会社。

2021年4月、三菱UFJリースと日立キャピタルが統合して誕生。

主な事業

- パソコンから医療機器、農業機器等のあらゆる機会・機器のリース・割賦販売・貸付といった、国内・海外カスタマービジネス

- 再生可能エネルギー(太陽光や風力等)

- 航空機リース(航空機、航空機エンジン等)

- 海上コンテナリース(2014年に参入、2021年に米国の海上コンテナリース会社を買収)

- 鉄道貨車のリース(2013年に参入、2022/3末時点で北米貨車リース業界トップ10)

- 不動産(不動産の証券化ファイナンス、再生投資、賃貸等)

イギリスや米州をはじめ、世界20カ国で事業を展開。

業界トップクラスの外部信用格付けを取得し、強固な資金調達力を有する。

株主還元に力を入れており、連続増配ランキング第3位(国内)。

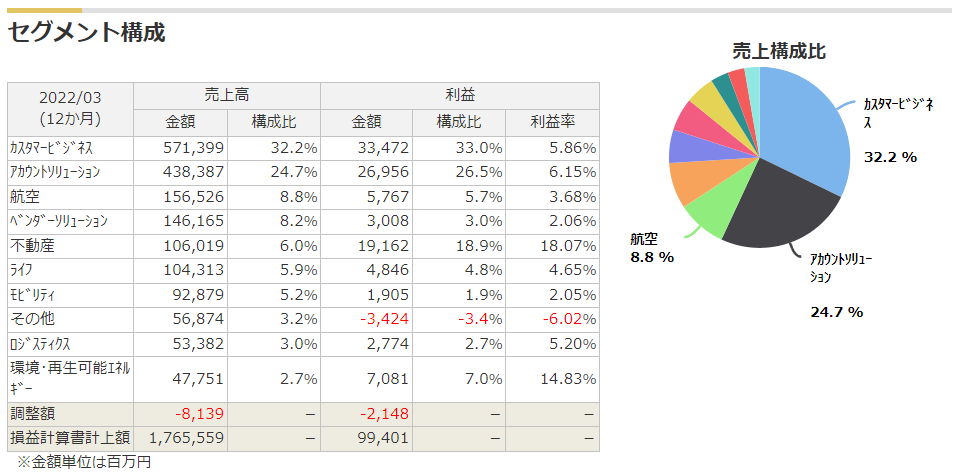

マネックス証券株式会社より セグメント構成(2022/3期)

【業績】これまでの業績を見てみよう

業績については、「B」ランクと評価します。

- 売上高・営業利益は、2021/3期まで緩やかに右肩上がり。2021/4の経営統合により大幅に増。

- コロナ禍で利益は落ち込むが、赤字までは至らず、2年で回復。2023/3期は過去最高を達成。

- EPSは、10年間で約2倍に成長。

- ROE(直近3カ年平均)は、9.0%と少し物足りない値。

- 全体を通しても赤字はなし。

ROEとは?

- 株主が出資したお金を元手に、どれだけの利益をあげれたのかを示す指標。

- ROE=(当期純利益)÷(自己資本)×100 で求められる。(当サイトでは、自己資本ではなく、株主資本を使用)

- ROEが高いほど、株主の資本を上手に使って利益を稼いでおり、ビジネスの質が良いと言える。

- 一般的に8%を超えると優良企業と言われる。なお、日本国内の上場企業の中央値は7.5%である。

○直近の決算について

2023/3期の本決算では、コンセンサスには届かなかったものの、会社予想を達成し(達成率105.7%)、対前期比でも増収増益(売上7.4%増、当期純利益16.9%増)で、過去最高を更新し、上々の結果となりました。

また、2023/3期は予想から+2円の増配、2024/3期は前期から+3円のダブル増配を発表しました。

これを受けて、株価も大きく上昇しています。

内容を見ると、2021年11月に買収した米国の海上コンテナリース会社の利益貢献、貸倒関連費用の減少、米州事業の伸長などにより、業績は好調だったようです。

○今期の通期予想について

旅客需要の回復を背景とした航空セグメントの事業伸長などを見込む一方、前期において計上した税金費用の減額効果の剥落に加え、「10年後のありたい姿」の実現に向けた投資や既存事業領域の再構築・再定義に係る費用などの計上もあり、業績予想(親会社株主に帰属する当期純利益)は1,200億円と前期比での増加幅は限定的と見ています。

| 売上高(百万) | 営業利益(百万) | 当期純利益(百万) | |

|---|---|---|---|

| FY2022 実績 | 1,765,559 | 114,092 | 99,401 |

| FY2023 実績 (増減率) | 1,896,231 (7.4%) | 138,727 (21.6%) | 116,241 (16.9%) |

| FY2023 計画 (進捗率) | - | - | 110,000 (105.7%) |

| FY2024 予想 (増減率) | - | - | 120,000 (3.2%) |

※FY2024の想定レートは$1=130円、£1=160円

【財務状況】財務状況を確認しよう

財務状況については、「B」ランクと評価します。

- 長期的な安全性を見る株主資本比率は、12.1%(直近3カ年平均)。ビジネスモデル上やむを得ないが、同業種と比べても値はやや低いことは、若干のマイナス評価。

- 短期的な安全性を見る流動比率は、178.3%(直近)で優良。

- 営業CFは、プラスとマイナスでまちまちだが、リース会社では賃貸資産の購入売却等が影響するため、一概に判断ができない。

- 現金等は、借入等によるキャッシュインフローの影響もあり単純には評価できないが、着実に積みあがっているのは安心材料。

株主資本比率とは?

- 総資産における株主資本の割合で、企業の長期的な安全性を表す指標。

- 株主資本比率=(株主資本)÷(総資産)×100 で求められる。

- 株主資本比率が高いほど、総資産に占める負債等の割合が少ないことを意味し、財務が健全な状態と言える。

- 一般的に30~40%程度あると、倒産リスクは低いと言われる。なお、日本国内の上場企業の中央値は52.2%である。

流動比率とは?

- 流動資産と流動負債の割合で、企業の短期的な安全性を表す指標。

- 流動比率=(流動資産)÷(流動負債)×100 で求められる。

- 流動比率が高いほど、企業の短期的な支払い能力が高いことを意味し、財務が健全な状態と言える。

- 流動負債(借金)を全て返せるように、一般的には100%以上はほしいと言われる。なお、日本国内の上場企業の中央値は207.4%である。

キャッシュフローについては、ビジネスモデル上、賃借資産に起因するものや銀行からの借入等が複雑に影響しており、評価しづらくさせています。

最終的に、現金等を一定程度確保したうえで、流動比率もクリアしており、大きな問題はないと判断します。外部信用格付けも高評価です。

一方で、株主資本比率について、リース業の特性上、低くなることはやむを得ませんが、同業他社と比べてもやや低水準であり、多少の不安が残ります。

【株主還元】株主への貢献を見てみよう

株主還元については、「S」ランクと評価します。

- 配当は、2000/3期から「24期連続増配中」。今期も+3円増配で37円の予想。

- 配当金も10年間で4倍以上に成長。

- 配当性向(直近3カ年平均)は、40.8%と余力あり。

- 連続増配を達成するとともに、配当性向も上昇。

- 自社株買いは、ほとんど無し。

配当について、「24期連続増配中」で、国内企業の連続増配ランキング3位。

一方、注意すべきことは、増配とともに、配当性向も徐々に上がっていることです。

利益も同様に増えており、両者の伸び率で比較すれば、すぐに頭打ちになることはないと思われますが、これまでのような大幅な増配ということは、難しくなっていくかもしれません(もちろん利益が大幅に増大すれば、まだまだ期待できます)。

また、連続増配を行うという明確な表現は、IR資料からは探し出せませんでした。具体な数値目標としては、中期経営計画で、配当性向40%以上としています。

なお、株主還元は配当で行う方針で、自社株買いはほとんど行っていません。

【将来性】これからの会社の成長性と業界の見通し

将来性については、「C」ランクと評価します。

- リース会社で業界2位。強固な事業基盤により、一定の事業の安定性は確保されている一方、大幅な成長は期待し難い。

- 売上の73%を占める国内事業は、人口減少による市場規模の縮小懸念がある。

- グローバル化への期待(海外20カ国で事業を展開、特に英国に強み)。

- 再生可能エネルギーや脱炭素分野等の市場規模拡大が予想される事業への期待(海外を含め、積極的な買収や投融資を実施)。

【参考】株価は安い?高い?(バリュエーション)

過去の5年間の実績に対して、現在の株価767円(2023/5/19終値)が高いのか、低いのかを評価します。

用いる指標は、以下の3つで、過去5年間レンジとの相対比較です。

・予想PER

・実績PBR

・予想配当利回り

それでは、見ていきましょう。

- 予想PERは、9.2倍と平均よりやや高い水準。(平均が8.4倍)

- 実績PBRは、0.72倍と平均よりやや高い水準。(平均が0.68倍)

- 予想配当利回りは、4.82%と高水準。(平均が4.18%)

マネックス証券株式会社より

予想PERと実績PBRはやや割高感がありますが、予想配当利回りは高利回りで魅力的な株価となっています。

ここ5年間では、平均を大きく下回ったのはコロナの影響を受けた時期であり、直近では、株価は上昇しているため、PER・PBRベースでは、やや買いにくい株価です。

一方、予想配当利回りは、前期も今期も増配となり、魅力的な利回りとなっています。

直近では、株価は上昇してしまっており、過熱感もあることから、バリュエーションの視点では様子見と判断します。今期の業績が見えてくる中で、過熱感も落ち着き、株価が下がるタイミングはあると思っています。理想は、利回り5%以上を狙いところです。

【参考】補足やその他の考察

高配当株投資にとって、最も魅力的な連続増配企業です。それだけで投資する価値はあると思う人は多いでしょう。

リース業界は、ある程度成熟した業界であるため、安定と引き換えに、大きな成長は見込みづらいと思われますが、当企業は、海外にも地盤があることや、再生可能エネルギー等の今後成長が見込まれる分野にも注力することから、まだまだ成長が期待できるという見方もできます。

景気悪化懸念や一部財務に不安はありますが、長期的にみて優良な企業と言えるのではないでしょうか。

投資は、リターンを得るためには、どこかでリスクを負う必要があります。

みなさんの投資判断の参考になれば幸いです。

高配当株投資には、1株から買えて、しかも買付手数料無料のマネックス証券のワン株がおすすめです。

なぜマネックス証券を選んだのか、記事にしているので、参考にしてみてください。

コメント